طرح مسأله بسیار ساده است. بنگاه های زیادی وجود دارند که در سال های گذشته برای تأمین مالی به نظام بانکی رو آورده اند و پس از آن به دلایل مختلف از جمله رکود،بهره وری پایین،مشکل تقاضا و موانع صادرات و بسیاری مشکلات دیگر،نتوانسته اند بدهی خود را با نظام بانکی تسویه کنند. اکنون سؤال این است که با بنگاه های بدهکار به نظام بانکی که قادر نیستند بدهی خود را تسویه کنند،چه باید کرد؟

احتمالا پاسخ دادن به این سؤال برای بانک ها نباید زیاد دشوار باشد چون تکلیف بانک ها مشخص است. مشتری وثیقه مورد نیاز بانک را تأمین کرده و بانک هم می تواند پس از تأخیر مشتری در پرداخت اقساط، بلافاصله وثیقه را به اجرا بگذارد. اما آیا این، پایان راه است؟

اجازه بدهید در این نوشته،از نگاه فعالان اقتصادی به مسأله نگاه کنیم. از نگاه آنها که احتمالا عمری فعالیت سالم و شفاف داشته اند،عمری خوش حساب بوده اند و برای سال های طولانی،جزو مشتریان خوب بانک ها محسوب می شده اند. اکنون اینها هم گرفتارند. چاره کار چیست؟

نظریه انحصاری بودن نظام بانکی ایران

شرایط بازار پول به گونه ای است که عرضه کنندگان پول یا پس انداز کنندگان را تشویق به سپرده گذاری در بانک ها میکند. در این نوشته نمی خواهیم سیاست گذاری برای نرخ سود را به چالش بکشیم و تنها وضع موجود را ترسیم می کنیم.

در این شرایط، صاحبان سرمایه با محاسبه میزان ریسک و نرخ سود فعالیت های اقتصادی، به این نتیجه میرسند که پسانداز در بانکها صرفه اقتصادی بیشتری از سرمایه گذاری در دیگر بازارها دارد .این رفتار کاملا عقلانی و طبیعی است.

بانک ها و سایر موسسههای تامین مالی نیز با محاسبههای کارشناسانه به این نتیجه میرسند که علاوه بر نرخ بهرهای که به سپرده گذاران دهند، نرخ سودی برای کارگزاری و واسط گری خود لحاظ کرده و پس انداز های شهروندان را به متقاضیان پول بدهند . این رخدادی عادی است و هر روز در دنیا هزاران مبادله به شکل یاد شده انجام میشود . در ایران نیز این وضعیت دست کم از زمان تاسیس بانک تا امروز به همین شکل انجام میشود . تفاوت وضعیت امروز بنگاه ها در ایران با کشورهای دیگر در این است که بانک های ایرانی به دلیل فقدان رقبای خارجی و مسدود بودن راه برای تامین سرمایه از بانکهای خارجی ، در یک بازار انحصاری یا شبه انحصاری فعالیت می کنند. علاوه بر این در ایران به دلایل گوناگو ن بانکها اعتبار کسب کرده و چتر حمایتی دولت و بانک مرکزی بر سر آنها گسترده شده است و از این جهت نیز سپرده گذارن ایرانی راهی جز گسیل پس انداز خود به بانکها نمیشناسند.

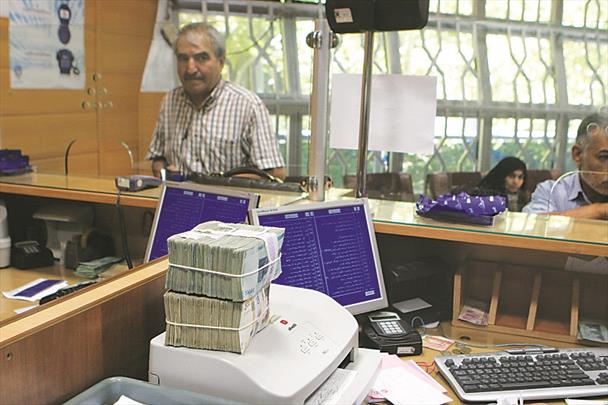

بازار سرمایه ایران نیز متاسفانه کم عمق، کم دامنه و به نوعی انحصاری شده است و از این نظر بانکها رقیب نیرومندی ندارند . رکود گسترده کسب و کار صنعتی ، حمل ونقل و ساختمان و بازارهای صنعتی مثل سکه و ارز بانکهای ایرانی را در جذب سرمایه، بدون رقیب کرده است. در این شرایط متقاضیان سرمایه گذاری های جدید تولیدی یا خدماتی یا آنها که قصد توسعه بنگاه خود را دارند یا حتی برای تامین سرمایه در گردش نیاز به نقدینگی دارند، راه بانک ها را در پیش گرفته و مقادیر قابل توجهی وام با شرایط سخت دریافت می کنند.

تا این جا هیچ مشکلی به وجود نیامده و همه چیز به شکل طبیعی پیش رفته است.اما مشکل از جایی آغاز می شود که به هردلیلی،فردی که تسهیلات دریافت کرده،قادر به پرداخت اصل پول به اضافه سودی که باید به آن تعلق گیرد نیست.

نرخ بهره بانکی بالا از یک طرف و وجود مشکل در سمت تقاضا و احتمالا دلایل متعدد دیگر باعث شده که تسهیلات گیرنده نتواند در موعد مقرر اقساط خود را پرداخت کند.

در حال حاضر تعداد زیادی از بنگاه ها اقتصادی ما به این وضع دچارند.یعنی به دلیل گرفتاری در شرایط رکودی،قادر به پرداخت تسهیلات دریافتی نیستند. نتیجه این که بسیاری از این واحدها در آستانه مصادره توسط بانک ها قرار دارند.کافی است به واحدهای حقوقی و بخش اجرائیات بانک ها مراجعه کنید تا متوجه شوید چه تعداد پرونده در این زمینه باز شده و چه وضع ناراحت کننده ای میان نظام بانکی و بخشی از اقتصاد کشور شکل گرفته است.

دولت یازدهم در چهار سال گذشته تلاش کرد این وضعیت را سامان دهد. در این مدت،بسیاری از بنگاه های اقتصادی توسط بانک ها مصادره شد.بسیاری از واحدها تعطیل شدند و خیلی از تولیدکنندگان به خاک سیاه نشستند. از آن طرف،بانک ها نیز شرایط بهتری ندارند.خیلی از واحدهای مصادره شده یا املاکی که به عنوان وثیقه در اختیار بانک ها قرار گرفته،اکنون جزو دارایی های منجمد نظام بانکی محسوب می شود.هر روز در روزنامه ها،فهرست بلند بالایی از املاک مزایده ای بانک ها منتشر می شود در حالی که خریداری ندارد.

نظر شما