به گزارش روز دوشنبه اگزیم نیوز، از همین تاریخ سیاستهایی درخصوص ثابت ماندن نرخ ارز و از چند ماه بعد از آن سیاست کنترل ترازنامه بانکها مورد توجه بانک مرکزی قرار گرفت. حال باید عملکرد و کارنامه بانک مرکزی را در یک سالی که گذشت، بررسی کرد.

نرخ دلار

باتوجه به نمودار (۱)، روند قیمت دلار در بازار غیر رسمی، اوایل امسال نوساناتی را تجربه کرد، اما هرچه سیر زمانی به جلو پیش میرود از شدت این نوسانات کم میشود؛ بطوری که ماههاست قیمت دلار روی نرخ ۴۹ تا ۵۱ هزار تومان ثابت مانده است. حتی نرخ دلار در روزهای اخیر، به مبلغ ۴۹ هزار تومان عقبگرد داشته است.

نمودار (۱)

نرخ دلار در مرکز مبادله نیز باوجود اینکه در اواخر سال گذشته و اوایل امسال فراز و نشیبهایی داشته است، اما از اواخر خرداد ماه روی ۴۱ هزار تومان ایستاده است.

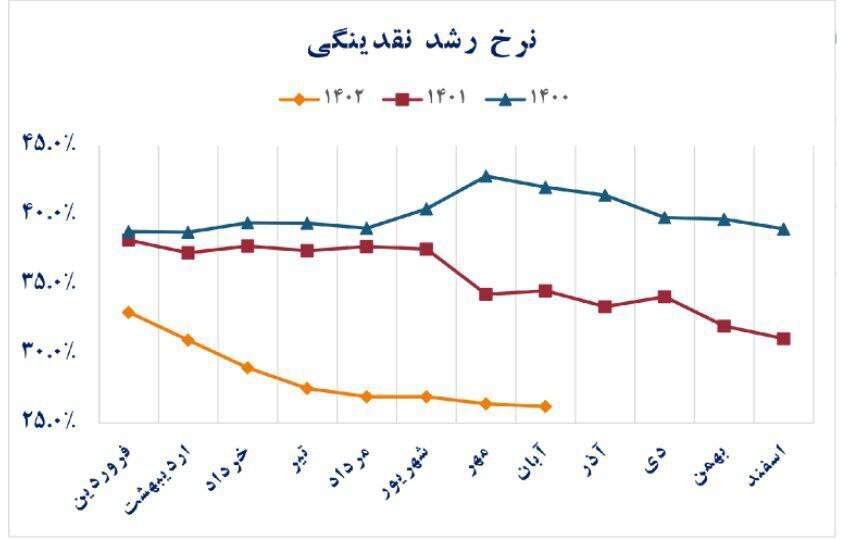

نرخ رشد نقدینگی

یکی از عواملی که در بلند مدت روی تورم تاثیرگذار است و میتوان گفت طی چند سال اخیر بیشترین تاثیر را روی تورم بالای کشور ما داشته، حجم نقدینگی موجود در کشور است. نمودار (۲) نشان میدهد کاهش رشد نقدینگی با شیب زیاد از ابتدای سال جاری، اتفاقی است که میتوان آن را یک موضوع مثبت در راستای کاهش نرخ تورم درنظر گرفت؛ بطوری که این نرخ از حدود ۳۳ درصد در فروردین ماه، به ۲۶ درصد در اواسط آبان ماه رسیده است.

نمودار (۲)

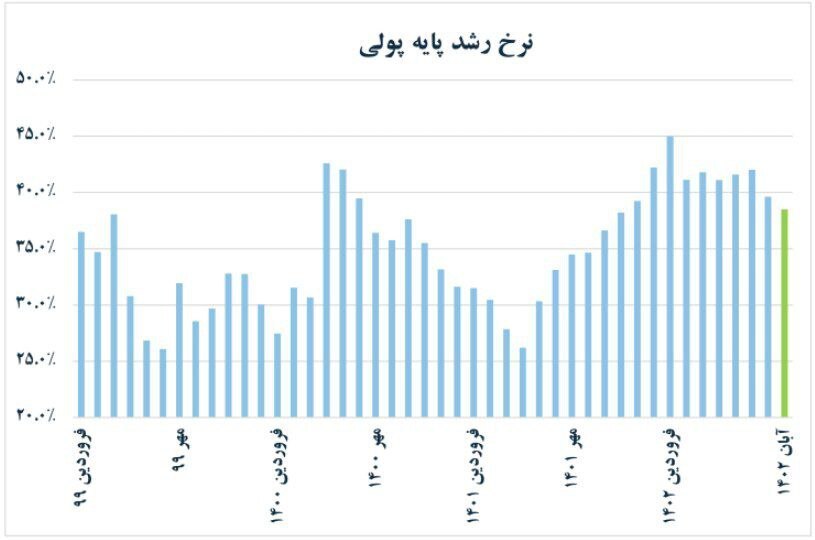

پایه پولی و عرضه پول

نکتهای که قبل از بررسی روند پایه پولی و عرضه پول در حدود یک سال گذشته باید به آن توجه شود، تفاوت این دو مورد است. پایه پولی صرفا شامل وجوهی است که نقدشوندگی بالایی دارند؛ اما عرضه پول شامل کل پولهای عرضه شده در اقتصاد مانند حسابهای جاری، سپردههای مدتدار و چکها میشود. میتوان گفت پایه پولی یکی از اجزای تشکیل دهنده عرضه پول یک کشور است.

باوجود اینکه نمیتوان گفت نرخ رشد پایه پولی در حدود یک سال گذشته بطور پیوسته نزولی یا صعودی بوده است، اما با نگاه کلی به نمودار (۳)، میتوان فهمید آبان ماه ۱۴۰۲ نسبت به مدت مشابه در سال ۱۴۰۱ حدود ۵ درصد افزایش داشته است. باتوجه به اینکه در همین مدت زمان، نقدینگی رو به کاهش بوده است، این موضوع قابل برداشت نیست که پولی به اقتصاد تزریق شده است. در واقع نسبت سپرده قانونی افزایش و ضریب فزاینده نقدینگی کاهش یافته است؛ این دو عامل علاوه بر اینکه قدرت خلق پول بانکها را کاهش میدهد، باعث افزایش پایه پولی نیز میشود.

نمودار (۳)

عرضه پول نیز از اواسط سال جاری روند کاهشی را پیش گرفته و در مهر ماه، در طی یک سال گذشته با ۳۹ درصد کمترین میزان را دارا بوده است.

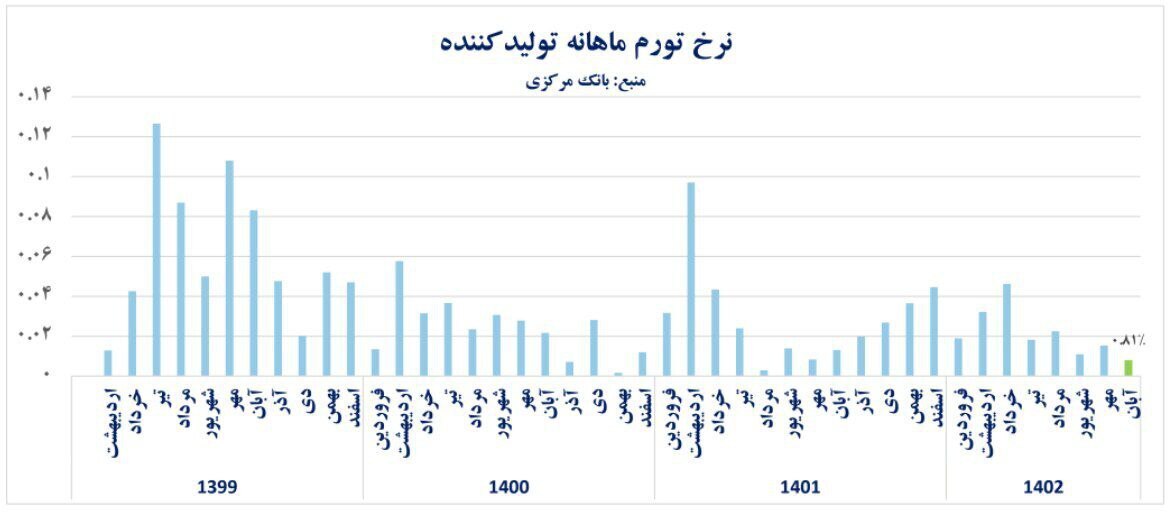

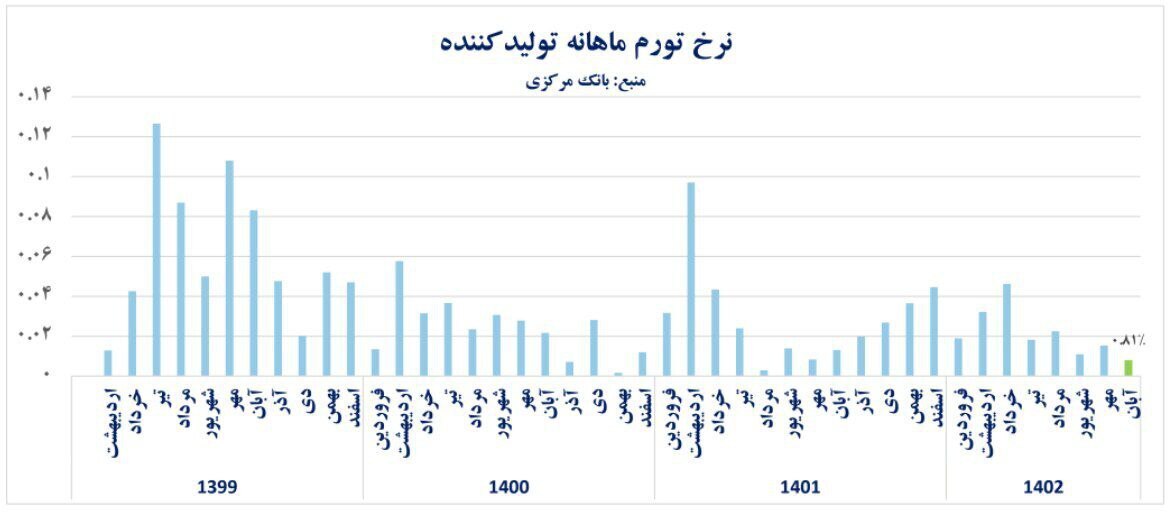

تورم تولیدکننده

تورم ماهانه و نقطه به نقطه تولیدکننده، یکی از عوامل مهم جهت بررسی کارنامه یکساله بانک مرکزی است. باتوجه به نمودار (۴) تورم ماهانه از دی ماه سال گذشته تاکنون دچار نوسان و فراز و نشیب بوده است. درواقع سیر نزولی یا صعودی خاصی نداشته و بعد از یک کاهش نرخ تورم از ماه پیش، یک افزایش نرخ در ماه بعد بوجود میآید.

نمودار (۴)

انتظارات تورمی

در اکثر موارد انتظارات مردم از قیمت دلار بیشترین تاثیر را بر بالا رفتن نرخ ارز دارد؛ هرچند که این تاثیرگذاری ناخودآگاه است، اما تجربه نشان داده است نوساناتی روی بازار ارز داشته است. باوجود انتظارات تورمی، به مردم این احساس منتقل میشود که قرار است کالایی بزودی افزایش قیمت داشته باشد؛ بنابراین تقاضا در خرید آن کالا افزایش مییابد. وقتی نسبت عرضه به تقاضا بهم بخورد، در عمل نیز قیمت آن کالا بالا میرود؛ درحالی که احتمالا قرار نبوده گرانی پیش بیاید.

طبق پژوهشهای انجام شده و باتوجه به نمودار (۵)، انتظارات تورمی در تابستان سال ۱۴۰۱ به بیشترین حد خود رسیده است. از آن تاریخ به بعد که تاکنون نیز ادامه دارد، این نرخ با کاهش روبهرو بوده است و میتوان امیدوار بود که با سیاست تثبیت نرخ رز توسط بانک مرکزی و تاثیری که بر افکار عمومی دارد، این نرخ همچنان به روند کاهشی خود در ماههای آتی ادامه دهد.

نمودار (۵)

کنترل ترازنامه بانکها

یکی از سیاستهای بانک مرکزی که اوایل سال جاری توسط رئیس کل این بانک مطرح شد، سیاست کنترل ترازنامه بانکها بود. بر این اساس به بانکهای کشور مهلتی ۶ ماهه داده شد تا ترازنامه خود را اصلاح کنند؛ در غیر این صورت باید منتظر ادغام یا انحلال آن موسسه بود. البته این نکته مورد تاکید رئیس کل بانک مرکزی بود که باید از نظام "گزیر" استفاده کرد؛ یعنی تا حد امکان برای اصلاح بانکهای کشور تلاش کرد.

بعد از این مهلت ۶ ماهه، موسسه اعتباری توسعه، منحل و موسسه اعتباری نور در بانک ملی ادغام شد. بر اساس اخبار نیز چند بانک و موسسه دیگر جهت تصمیم گیری درخصوص انحلال یا ادغام، در دست بررسی هستند.

نظر شما