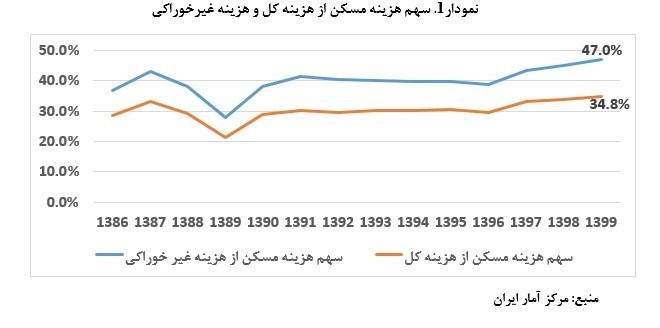

در سنوات اخیر هزینههای مسکن بخش زیادی از سهم سبد خانوار ایرانی را به خود اختصاص داده است. در واقع، بخش قابل توجهی از درآمد خانوارها، از طریق پرداخت اجاره و یا اقساط خرید مسکن در این بخش هزینه میگردد. در سالهای اخیر به دلیل افزایش تورم و به دنبال آن کاهش قدرت خرید، سهم هزینه مسکن از هزینه کل خانوارها افزایش پیدا کرده است. طی سالهای ۱۳۸۶ تا ۱۴۰۰ افزایش داشته است. با توجه به دادههای مرکز آمار ایران، سهم مسکن در بودجه خانوار در ابتدای دهه ۹۰ حدود ۳۴ درصد و در میانه دهه ۹۰ یعنی در سال ۱۳۹۶ برابر ۳۹ درصد بوده و در سال ۱۳۹۹ به ۴۷ درصد رسیده است. سهم هزینه مسکن از مخارج کل خانوار در سال ۱۴۰۰ نسبت به سال ۱۳۹۹ کمی افت داشته است که به نظر میرسد به علت جاماندن تورم مسکن و اجارهبها از تورم سایر اقلام از جمله مواد غذایی باشد. علاوه بر این سهم هزینه مسکن از هزینه غیرخوراکی نیز در سال ۱۳۹۹ به ۳۴ درصد رسید که یک رکورد تاریخی در افزایش سهم مسکن در بودجه خانوار به حساب میآیند.

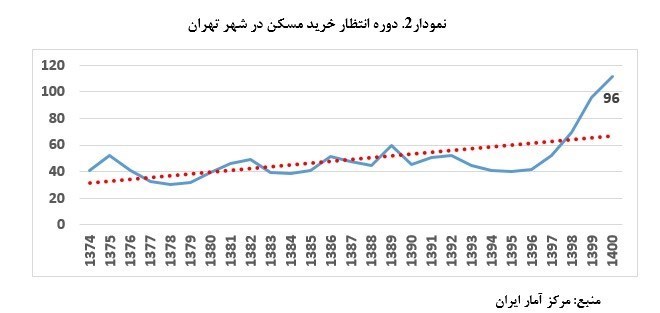

این تحولات موجب شده که دوره انتظار برای خرید یک واحد مسکن ۸۰ متری در تهران در سال ۱۴۰۰ با فرض اتکاء به پس انداز فرد حدود ۹۶ سال میباشد. بهعبارتدیگر، این فرد حداقل تا ۹۶ سالگی قادر به خرید یک آپارتمان ۸۰ متری در منطقه متوسط تهران نخواهد بود. این در حالی است که دوره انتظار خرید مسکن در سال ۱۳۷۴ حدود ۴۱ سال بوده است. در واقع، تعداد سالهای انتظار برای خرید یک واحد مسکن ۸۰ متری در شهر تهران، از حدود ۴۰ سال در سال ۱۳۷۴ به حدود یک قرن (۹۶ سال) در سال ۱۳۹۹ رسیده است.

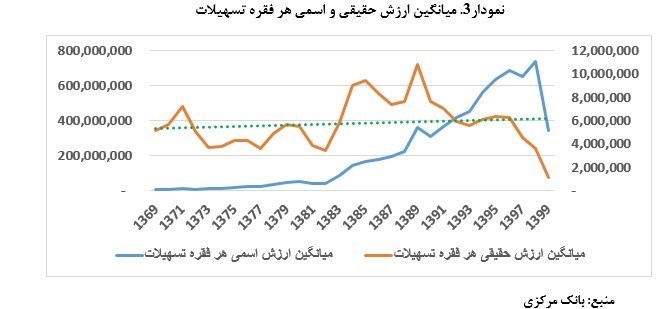

بهطورکلی باید گفت، توانایی خانوارها برای خرید مسکن در کشور با افزایش شدید قیمت مسکن بهشدت کاهش یافته است و نیاز آنها را به دریافت انواع تسهیلات اعطایی بانکها در حوزه مسکن افزایش یافته است. این چالش، کم و بیش در بسیاری از کشورها دیده شده و برخی از آنها در پیدا کردن راه حل برای آن موفق و برخی دیگر نیز ناموفق بودهاند که به نظر در ایران نیز دولتها از این دسته اخیر هستند. در این چارچوب، طی دهههای گذشته در ایران نیز دولتهای مختلف تلاش کردند تا از طریق اعطای تسهیلات برای تامین مسکن تلاشهایی کردند و اعطای تسهیلات را برای اقشار گوناگون جامعه (به ویژه اقشار کم درآمد) در دستور کار قرار دادند که البته اهداف دولتها را محقق نساخته است. در این میان افزایش تورم خود عاملی بسیار تاثیرگذار در عدم موفقیت سیاستهای دولتها بوده است. بطور نمونه با توجه به دادههای بانک مرکزی، میانگین ارزش اسمی هر فقره تسهیلات اعطایی در حوزه مسکن برای سال ۱۳۹۹ حدود ۷۳ میلیون تومان و برای سال ۱۴۰۰ حدود ۳۴ میلیون تومان بوده است.

به بیان دیگر، هر فقره تسهیلات تنها تکافوی خرید دو تا سه متر مربع مسکن در مناطق میانی شهر تهران را داشته است. همچنین روند ارزش حقیقی هر فقره تسهیلات خرید مسکن نیز نشان میدهد که قدرت خرید تسهیلات اعطایی از سال ۱۳۹۶ به بعد روند نزولی داشته و از قدرت خرید آن در مقایسه با اواسط دهه ۱۳۷۰ نیز کمتر شده است؛ هر چند این موضوع در شهرهای مختلف میتواند اندکی متفاوت باشد. نتیجه آنکه به نظر نمیرسد با توجه به وضعیت فعلی سیستم بانکی سیاست تامین مالی از طریق نظام بانکی به تنهایی نتایج مورد انتظار را محقق سازد.

بی شک سیاست توسعه مسکن، مهمترین محرک و زمینهساز پیشرفت اقتصادی و اجتماعی محسوب میشود. برای این منظور در کشورهای مختلف راهکارهای مختلفی را نیز انتخاب کردهاند که اجرای برخی موفقیت آمیز و برخی دیگر ناموفق بوده است. از جمله این راهکارها و یا سیاستها میتوان به افزایش عرضه زمین از طریق توسعه و ایجاد شهرهای جدید، از بین بردن جذابیت سفتهبازی در حوزه مسکن و حذف امکان احتکار با وضع مالیات بر درآمد، استفاده از سرمایهگذاران خارجی و توسعه و تولید گسترده مصالح با مشارکت و پیمانهای منطقهای و بینالمللی، توانمندسازی و ساماندهی سکونتگاههای غیررسمی، پاسخ به تقاضا برای مسکن بهویژه در بین اقشار کمدرآمد اشاره نمود. دراین میان انتخاب برخی کشورها به منظور حل معصل مسکن و بهبود رفاه، حرکت به سمت مسکن اجتماعی بوده است که از آن جمله میتوان به تجربه کره جنوبی اشاره کرد.

بررسی سیر تحولات حدود سه دهه اخیر نشان میدهد که در کره جنوبی، بحران مالی شرق آسیا در سال ۹۸ - ۱۹۹۷ نقطه عطفی در سیاست مسکنسازی بوده است. زیرا بحران مالی مذکور موجب افزایش تعداد آپارتمانهای فروش نرفته، کاهش شدید قیمت مسکن، ورشکستگی سازندگان مسکن و کاهش تعداد عرضه مسکن جدید در طول سالهای ۱۹۹۸ - ۲۰۰۱ برای بازار مسکن در این کشور همراه بود. از این رو دولت از طریق صندوق مسکن ملی تلاش نمود در بازار مداخله و تقاضا را تحریک نماید و برای این منظور مالیات تملک موقتاً کاهش یافت. کاهش تعداد عرضه مسکن جدید در طول سالهای ۱۹۹۸ - ۲۰۰۱ و افزایش وام خرید مسکن باعث افزایش قیمت مسکن در سئول و نواحی پیرامون در سال ۲۰۰۲ گردید. در این سال، دولت کره ابزارهای سیاستی متنوعی برای کنترل افزایش قیمت مسکن بکار گرفت. تعیین سقف قیمتی برای آپارتمانهای نوساز، وضع قانون مالیات بر دارندگان املاک و مستغلات از قبیل وضع مالیات خاص بر درآمدهای غیرمنقول از بازسازی آپارتمانهای فرسوده، افزایش مالیات بر درامد حاصل از دارندگان دو محل سکونت و بیشتر، تعیین سقف بر روی نسبت درآمد به بدهی و ارزش واحد مسکونی به وام بهمنظور جلوگیری از افزایش میزان وام و درنهایت افزایش مسکن رفاهی خانوارهای آسیبپذیر ازجمله این ابزارها میباشد.

دولت در بخش مسکن رفاهی در حوزههای مسکن شادی (هدفگذاری نسل جوان بین گروههای سنی ۲۰ الی ۳۰ سال) تأمین و مدیریت مسکن اجارهای (اجاره با قیمت مناسب نسبت به مناطق مشابه در دورههای زمانی ۵ و ۱۰ و ۵۰ سال) اقدامات مفیدی انجام داد. دولت در سالهای ۲۰۰۲ تا ۲۰۰۵ بهمنظور تعادل تقاضا و عرضه، از ابزارهای مختلفی برای مهار تقاضا و تثبیت قیمت مسکن در این شهرها استفاده کرد. بازار مسکن زمانی به ثبات رسید که اثرات بحران مالی جهانی به اتمام رسیده بود. در چنین شرایطی به علت رکود اقتصادی و پیر شدن جمعیت و کاهش موالید و درنتیجه ترس از کاهش تقاضا مسکن در آینده، مصرف مسکن از مالکیت به اجارهنشینی تغییر کرد. ازاینرو ثبات بازار اجارهبها به یک چالش تبدیل شد. از سال ۲۰۱۵ فعالیت در بازار مسکن در حال بهبود است و بازار اجارهبها همچنان رقابتی و تنگاتنگ باقیمانده است. در حال حاضر، کره جنوبی بهسوی برخی تغییرات بنیادی در حال حرکت است که بر بازار مسکن این کشور تأثیر خواهد گذاشت.

به اعتقاد بسیاری از صاحبنظران، تأمین مالی در هر بخش اقتصادی، مهمترین رکن سیاستگذاری در آن بخش است. عدم ارائه الگویی جامع و موفق با لحاظ نمودن شرایط بازار مسکن کشور موجب شده است تا نظام تأمین مالی مسکن در ایران از وضعیت مناسبی برخوردار نباشد. با توجه به سهم قابل توجه هزینه مسکن در سبد مصرفی خانوار اهمیت ایجاد و تقویت سازوکارهای مناسب تأمین مالی برای افزایش توانمندی افراد در جهت تهیه مسکن مناسب و استاندارد در قالب سیاستهای تحریک تقاضا مورد توجه مسئولین و سیاستگذاران اقتصادی کشور قرار گرفته است. در واقع، مطالعه بازار مسکن کشور، نشان از ضعف زیرساختهای مالی دارد و ضرورت برنامهریزی برای مدیریت این بازار را بیشازپیش آشکار ساخته است. در این راستا بررسی سیاستگذاریهای کشورهای موفق در مدیریت بازار مسکن و روشهای تأمین مالی میتواند راهکاری منطقی برای مدیریت هر چهبهتر مسکن در کشورمان باشد.

بهعنوان نمونه سیستم تأمین مالی مسکن در کره و شیوههای اتخاذشده در بازار مسکن این کشور مانند صندوق ملی مسکن، اوراق قرضه مسکن، انواع وامهای مسکن برای همه شرکتکنندگان تجربه موفق در این زمینه است. در حال حاضر، تأمین مالی مسکن در کشور میتواند با بهکارگیری ابزارهای متنوع شامل ابزارهای مبتنی بر سپردهگذاری (حسابهای تعهدی، وجوه اداره شده دولتی، خطوط اعتباری حمایتی دولتها)، ابزارهای مبتنی بر اوراق بهادار (اوراق قرضه مسکن، انواع اوراق بهادار به پشتوانه ابزارهای رهنی (انواع صکوک، اوراق رهنی، اوراق متری)، ابزارهای مبتنی بر صندوق (صندوقهای سرمایهگذاری املاک، صندوقهای زمین و ساختمان) تقویت شود. همچنین دولت نیز در اکوسیستم تأمین مالی از طریق اعطای یارانه مسکن، وجوه اداره شده نقش پررنگ خواهد داشت.

علاوه براین موارد، وضعیت بازار مسکن در وضعیت کنونی ایران مصداق وضعیت شکست بازار است و لزوما سیاستهای مبتنی بر عوامل بازار به تنهایی نخواهد توانست وضعیت رفاهی افراد را بهبود دهد. ازاین رو در کنار اتخاذ سیاستهای طرف تقاضا، حضور دولت با سیاستهای طرف عرضه از جمله مسکن اجتماعی و مواردی از این دست ضروری به نظر می رسد.

سیدمحمدمهدی آهویی کارشناس حوزه مسکن

نظر شما