برکسی پوشیده نیست که ریشه بسیاری از مشکلات اقتصادی کشور به نظام بانکی بازمیگردد. ضرورت و اهمیت اصلاح نظام بانکی کشور برای همه مسوولین کشور نمایان و قابل لمس است و امروزه کمتر مسوولی پیدا میشود که به آن اذعان نداشته باشد. این مهم در کانون توجه دولت سیزدهم، تیم اقتصادی آن و به ویژه وزیر اقتصاد قرار دارد.

تاکنون دولت اصلاح نظام بانکی را در سه محور اصلاح رابطه دولت با بانک مرکزی و بانکها، اصلاح رابطه بانک مرکزی با بانکها و اصلاح رابطه بانکها با مشتریان در دستور کار قرار داده و در این خصوص اقدامات مهمی نیز انجام داده است.

برای نمونه در رابطه خود با بانک مرکزی و بانکها و در راستای سیاستهای پولی غیر تورم زا اقدام به استقراض نکرده است. روند کاهشی تورم سالانه از نتایج چنین سیاستی بوده است.

همچنین، مواردی مانند پرداخت تسهیلات خرد بدون ضامن به متقاضیان، معرفی بدهکاران بانکی و انتشار صورتهای مالی بانکهای دولتی جزو مهمترین کارهای دولت در راستای اصلاح نظام بانکی بوده است.

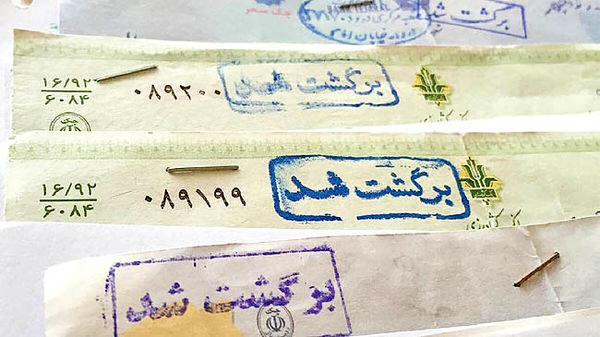

در یکی از جدیدترین اقدامات اصلاح فرایند صدور و وصول چک، که به نوعی رابطه بانکها با مشتریان را پوشش میدهد در دستور کار قرار گرفته است. در این مورد معاون فناوریهای نوین بانک مرکزی چند روز پیش از آغاز طرح مسدود سازی وجوه صادرکنندگان چک برگشتی خبر داد. به گفته «مهران محرمیان» زمانی که چکی برگشت میخورد اطلاعات آن به بانک مرکزی ارسال میشود و بانک مرکزی هم فرایند مسدودسازی کسری چک برگشتی را در سایر حسابهای فرد از همان لحظه آغاز میکند.

البته در فرایند مسدود سازی تنها معادل مبلغ درج شده در چک برگشتی مسدود میشود و نه حساب بانکی صادر کننده چک.

همچنین، مطابق قانون، بانک مرکزی مبالغ را مسدود میکند و سایر مواردی که در قانون در مورد چک برگشتی پیشازاین وجود داشته است اعم از اینکه فرد به ذینفع چک مراجعه کند و به نحوی رضایت او را جلب کند یا اینکه فرایند قضایی را با طرح شکایت در قوه قضاییه انجام دهد همچنان در جای خودش پابرجاست.

این اقدام بخشی از مواد مندرج در «قانون اصلاح قانون صدور چک» مصوب سال ۱۳۹۷ است که در جلسه ۲۹ فروردین سال گذشته در مجلس شورای اسلامی تصویب و در کمتر از ۲۰ روز در شورای نگهبان نیز تأیید و بعد از آن در ۲۸ اردیبهشت همان سال به دولت ابلاغ شد.

قرار بر این بود که تا پایان سال ۱۴۰۰ مفاد این قانون به اجرا گذاشته شود.اما دولت قبل نتوانست زیرساختهای لازم برای این کار را فراهم کند.

به همین خاطر بانک مرکزی با بیان اینکه قانون اصلاح قانون صدور چک، دستگاهها و نهادهای متعدد و مختلفی را مسئول فراهم آوردن زیرساختهای فنی، قانونی، مقرراتی و ... کرده است که پیادهسازی کامل این قانون تنها در صورت انجام این اقدامات از سوی تمام نهادهای مسئول و مرتبط، تحقق پیدا خواهد کرد در آذر ماه گذشته اعلام کرد تا پایان سال ۱۴۰۰ انجام اقدامات مندرج در جدول زیر، از جمله اعمال محدودیت و محرومیتها برای صادرکنندگان چکهای برگشتی رفع سوء افر نشده شامل انسداد حساب صادر کننده چک برگشتی در کلیه بانکها به میزان کسر مبلغ چک برگشتی را انجام خواهد داد.

در هر صورت اجرای مسدودسازی موجودی حساب صاحبان چکهای برگشتی پس از فراهم شدن زیرساختهای لازم رقم خورده است و بدون شک افرات و پیامدهای مثبتی در کل اقتصاد کشور بر جای خواهد گذاشت.

هر ساله تعداد زیادی چک در بازار مبادله میشود و از میان آنها تعداد قابل توجهی هم برگشت داده میشوند.

برای مثال در فروردین سال جاری در کل کشور حدود ۵.۲ میلیون فقره چک به ارزشی بیش از ۱۸۳۸ هزارمیلیارد ریال مبادله شده که نسبت به ماه قبل از آن از نظر تعداد و ارزش به ترتیب ۲۶ درصد و ۳۸.۶ درصد کاهش داشته است.

از این مقدار در همین ماه و در کل کشور به میزان ۴۷۱ هزار فقره چک به ارزشی حدود ۲۰۷ هزار میلیارد ریال برگشت داده شده است. تعداد چک های برگشتی نیز نسبت به اسفند سال قبل از نظر تعداد و ارزش به ترتیب به میزان ۲۴.۲ و ۳۷.۶ درصد کاهش داشته است.

البته این کاهش می تواند ناشی از تعطیلی نزدیک به دو هفته ای و شاید هم بیشتر ایام عید نوروز باشد. در این ماه فعالیتهای اقتصادی به شدت کاهش پیدا میکند و بر اساس عرف رایج فعالان اقتصادی نیز کمتر گرایش به این دارند که تاریخ چکهای خود را فروردین تعیین کنند.

بنابراین، می توان گفت که هر ماه و هر ساله به مقدار زیادی چک بین فعالان اقتصادی رد و بدل میشود و تعداد قابل توجهی از آنها نیز برگشت میخورد.

وقتی تعداد چکهای برگشتی بالا باشد رسیدگی به آنها بر اساس نسخه قدیمی قانون چک مشکلات و هزینههای زیادی روی دست افراد و همچنین سیستم بانکی و قضایی کشور قرار میداد. اما در قانون جدید این امکان فراهم شده که به صورت آنی و برخط و از طریق بانک مرکزی همزمان کلیه حسابهای بانکی صادر کننده چک برگشتی مورد بررسی قرار میگیرد و به مقدار مبلغ چک مورد نظر از موجودی حسابهای مختلف او مسدود میشود تا دارنده چک بتواند پس از طی مراحل قانونی با سهولت پول خود را صاحب شود.

از این رو در آینده و با اجرای این قانون بدون شک از یک طرف بر تعداد چکهای مبادلهای افزوده میشود و از طرف دیگر از مقدار چکهای برگشتی کاسته خواهد شد.

همچنین، ایجاد شفافیت بانکی یکی دیگر از پیامدهای مستقیم این قانون است که بخشی از بستر لازم برای تحقق نظام مالیاتی هوشمند را فراهم میکند. وقتی تمامی حسابهای بانکی فرد قابل رصد آنی باشد از یک طرف وضعیت و پایگاه درآمدی و طبقاتی او سریعتر و دقیقتر قابل تشخیص خواهد بود و از طرف دیگر در صورتی که مشمول پرداخت مالیات باشد راه فرار مالیاتی بر او بسته خواهد شد. دلیل این امر به هوشمندسازی نظام مالیاتی و علی الخصوص اجرای قوانینی مانند قانون پایانههای فروشگاهی و سامانه مودیان، یا مالیات بر عایدی سرمایه یا تفکیک حسابهای تجاری و شخصی افراد و مواردی از این دست مربوط است. دیگر فعالین اقتصادی نمیتوانند به راحتی از دست چک دیگران برای فرار مالیاتی استفاده کنند.

نظر شما