نقدینگی به طور معمول به جمع پول و شبه پول اطلاق میشود. پول همان سکه و اسکناس در دست مردم و سپردههای دیداری آنها است و به سپردههای مدتدار و قرضالحسنه افراد نزد بانکها هم شبهپول است. پایه پولی و ضریب فزاینده نقدینگی به عنوان دو عامل مهم در ایجاد نقدینگی مطرح میشوند. پایه پولی که از ترازنامه بانک مرکزی بدست میآید، همان پول پرقدرت است که در مکانیزم بانکی به نقدینگی تبدیل میشود. این متغیر انباره از چهار بخش تشکیل میشود که تحولات هرکدام از آنها باعث تغییر پایه پولی میشود و در نهایت اثر خود را در نقدینگی منعکس میکند.

۱. خالص داراییهای خارجی

۲. خالص مطالبات بانک مرکزی از دولت

۳. مطالبات بانک مرکزی از بانکها

۴. خالص سایر منابع

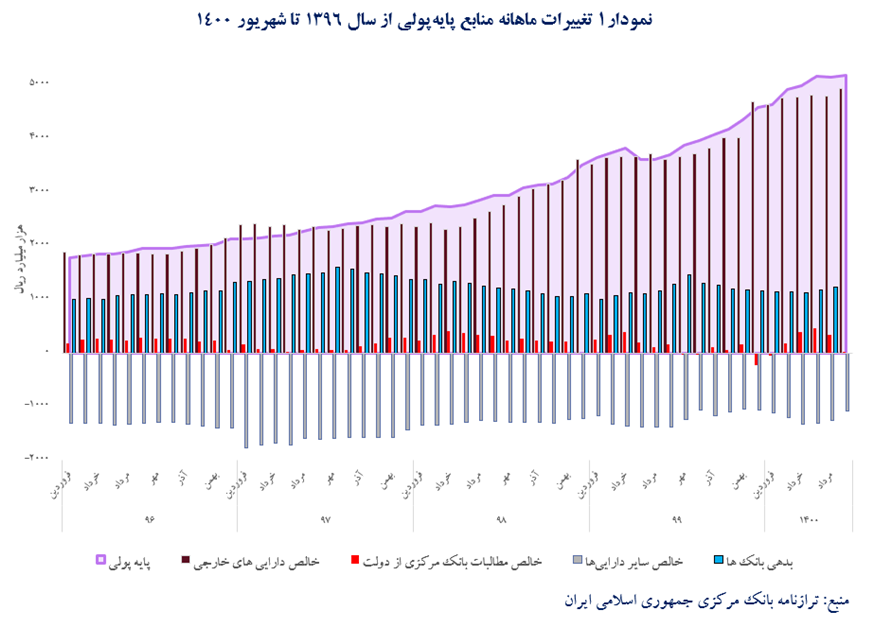

روند رشد پایه پولی و عوامل تشکیلدهنده از فروردین ۱۳۹۶ تا شهریور ۱۴۰۰، مبین این است که خالص داراییهای خارجی بانک مرکزی بخش بزرگی از پایه پولی را تشکیل میدهد و افزایش آن در سالهای اخیر، بزرگترین عامل رشد پایه پولی در کشور بوده که طبق آمار ترازنامه شهریور ۱۴۰۰ بانک مرکزی، ۴۹۵.۶ هزار میلیارد تومان از پایه پولی را به خود اختصاص داده است. خالص مطالبات بانک مرکزی از دولت که از ابتدای سال روند افزایشی داشت و در تیرماه به اوج خود رسید و بعد از آن روند کاهنده به خود گرفت و حتی در شهریورماه به ۳.۷ هزار میلیارد تومان کاهش یافت. دلیل این اتفاق در کاهش بدهیها و افزایش سپردههای دولت نزد بانک مرکزی است.

بدهی بانکها به بانک مرکزی که از اواخر سال ۱۳۹۷ روند نزولی به خود گرفته بود، با وقوع بیماری کویید ۱۹، دوباره مسیر افزایشی به خود گرفت و تا اواسط سال ۱۳۹۹ این روند را ادامه داد. البته در ۶ ماه نخست سال ۱۴۰۰ این عامل رشد پایه پولی، روند تقریباً ثابتی داشته است و در شهریور ۱۴۰۰ به ۱۲۷.۳ هزار میلیارد تومان رسیده است.

عامل چهارم مربوط به خالص سایر داراییهای بانک مرکزی است. این متغیر که همواره مقدار منفی داشته و تا حدودی مانع رشد شدید پایه پولی شده است، در سالهای اخیر روند کاملا نوسانی داشته است. مقدار قدرمطلق آن با روی کار آمدن دولت جدید کاهش یافته (طبق آخرین آمار منفی ۱۰۷.۷ هزار میلیارد تومان) و موجب تشدید افزایش پایه پولی شده است. با همه این تفاسیر، نقدینگی کشور در آخرین آمار رسمی (شهریورماه ۱۴۰۰) رقم ۴۰۶۷ هزارمیلیارد تومان را پشت سر گذاشت تا نشان دهد همچنان روند صعودی خود را حفظ کرده است و سیاستهای دولت جدید هم (اگر در راستای کاهش رشد نقدینگی میبود) حداقل در دو ماه اول، عملکرد خاصی نداشت.

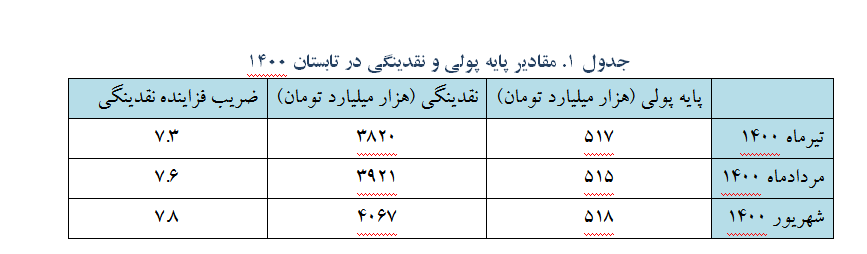

نکته جالب و قابل توجه در مورد تحولات پولی تابستان ۱۴۰۰، مربوط به تغییرات پایه پولی و نقدینگی است. همانطور که از اطلاعات جدول یک قابل مشاهده است، در مردادماه ۱۴۰۰ نسبت به تیرماه، مقدار مطلق پایه پولی کاهش یافته است؛ اما این کاهش با افزایش ضریب فزاینده نقدینگی جبران و در نهایت به افزایش نقدینگی منجر شده است.

این افزایش در ضریب فزاینده نقدینگی در شهریورماه هم ادامه داشته و نتیجه آن بیشترین نقدینگی ماهانه خلق شده در سال جاری بوده است. این موضوع بیانگر پیچیدگیهای ایجاد شده در مسیر خلق نقدینگی و تورمهای ناشی از آن است.

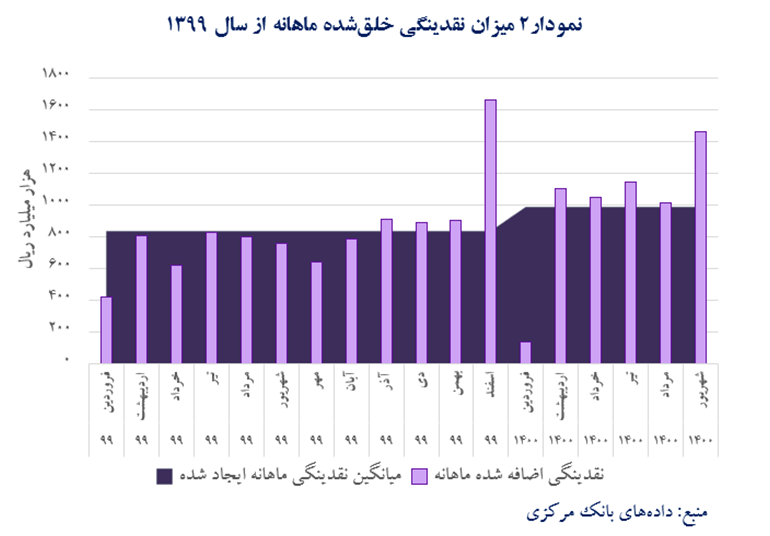

نمودار زیر به وضوح نقدینگی اضافه شده در هر ماه از سال را نمایش میدهد. رشد نقدینگی در شهریور ۱۴۰۰، بالاترین میزان در سال جاری بوده است و در مقایسه با آمار سال گذشته، در مقام دوم قرار میگیرد.

از لحاظ علمی و مبتنی بر مطالعات انجام شده، مقداری از تورم برای اقتصاد مفید است. سیاست هدفگذاری تورمی که توسط بانکهای مرکزی دنبال میشود، در جهت نیل به این هدف، همواره مقدار مثبتی را برای تورم در نظر میگیرند. بنابراین اثرات مخربی که برای تورم مطرح است، متوجه تورمهای بالا و پرنوسان است.

شبکه بانکی به عنوان بازوی اصلی خلق نقدینگی، نقش اساسی و مهمی را ایفا میکنند. کیفیت وامهایی که توسط شبکه بانکی اعطا میشوند، نقش اساسی در تعیین کارایی نقدینگی خلق شده دارند. افزایش سرمایهگذاری، تقویت تولید، افزایش اشتغال و در نهایت افزایش رفاه افراد جامعه، از نتایج یک سیستم کارا در تخصیص تسهیلات بانکی است که نقش درست خود را در اقتصاد ایفا کردهاند؛ اما شواهد اقتصاد ایران به وضوح نشان میدهد که هیچ یک از اهداف مذکور تداعی نشده است.

قابل ذکر است که اگر نقدینگی خلق شده، مسیر خود به سمت تولید را طی نکند، در بازارهایی وارد میشود که تاثیری در رشد و تولید کشور ندارد و صرفا از مسیر افزایش قیمتها و نوسان، عایدی متوجه سرمایهگذاران آن میشود.

کیفیت بد نقدینگی خلق شده، نتیجهای جز گسترش دلالی و فقر نداشته است. تسهیلات کلان در اختیار افرادی قرار گرفت که به جای سرمایهگذاری و تولید، با ورود به بازارهایی همچون طلا، ارز، خودرو و مسکن، به افزایش قیمت در آنها و ایجاد تنش مبادرت کردند. در این بخش سعی در ارائه راهکارهایی برای هدایت اعتبار، هدایت نقدینگی و افزایش کیفیت نقدینگی موجود شده است.

هدایت اعتبار

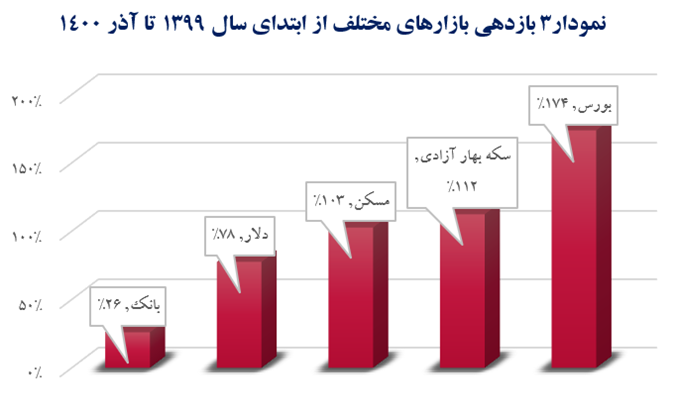

افراد در تصمیمگیری خود در خصوص تخصیص منابع و داراییها، به دنبال بازدهی بیشتر هستند. این موضوع به وضوح در رفتار جمعی سالهای اخیر مردم کشور قابل مشاهده است. بازارهای پرسودی همچون طلا، ارز و خودرو با بازدهیهای غیرمنطقی، روز به روز رونق یافته و حجم مبادلات آن بالا رفته است و رشد نقدینگی که انتظار میرفت همچون نقش خون در رگهای بدن، اقتصاد کشور را از رکود نجات دهد، رونق دلالی و سفتهبازی را نتیجه داده است.

برای تغییر دادن این شرایط باید اقداماتی صورت پذیرد تا بازدهی بخش تولیدی کشور از بازارهای نامولد فراتر رود. این اقدام هزینههای کمتری برای سیاستگذار به همراه دارد؛ چراکه مسیر جایگزین که از طریق نظارت دقیق بر تسهیلات اعطایی تداعی مییابد، نه تنها رانت و فساد را گستردهتر میکند بلکه حتی شکست خورده و پول دوباره به سمت بازارهای با بازدهی بیشتر خواهد رفت.

یکی از روشهای نیل به این هدف مالیات است. با تمرکز بر نقش توزیعی مالیات، میتوان با افزایش هزینه مبادلات غیرمولد و تخصیص همزمان عایدی حاصل از آن به فعالیتهای مولد و تولیدی، مسیر حرکت نقدینگی خلق شده را تغییر داد. البته در این مسیر شفافیت، نکته بسیار کلیدی و مهم است. از آنجایی هزینه نقدینگی خلق شده (تورم قیمتها) بر دوش تمام مردم کشور است، شفافیت مسیرهای هزینهکرد این نقدینگی هم حق آنهاست. بنابراین باید به گونهای عمل شود که تسهیلات اعطایی، در اختیار صاحبان رانت قرار نگیرد و فساد در این زمینه کاملا کاهش یابد. خاندوزی، وزیر اقتصاد وقت، در جدیدترین مطالبه خود از بانک مرکزی، تقاضای رسمی برای انتشار اسامی بدهکاران کلان شبکه بانکی ارسال کرده است. این اقدام میتواند رانت و فساد را تا حد زیادی کاهش دهد.

از سوی دیگر شفافیت تسهیلات اعطایی و انتشار عمومی آن، ورود بانکها به بازارهای غیرمولد همچون سفتهبازی در ارز و طلا را به شدت پرهزینه میکند. نظارت عمومی بر این آمار تا حد زیادی زمینه فساد و رانت را کاهش میدهد و کوچکترین انحراف از اهداف را پیگیری میکند.

کیفیت تسهیلات اعطایی بانکها، معیار قابل سنجشی است که در صورتهای مالی بانکها نمود پیدا میکند. افزایش حجم مطالبات غیرجاری مبین کیفیت پایین تسهیلات اعطایی بانکهاست. این موضوع دو دلیل عمده میتواند داشته باشد. اول اینکه بانک در اعطای تسهیلات، بررسی کامل و جامعی انجام نداده و ضمانتهای کافی برای بازگشت تسهیلات تعریف نکرده است. دوم اینکه بخشی از تسهیلات هم به دلیل شرایط نامناسب کلان اقتصادی، بازپرداخت نمیشوند. شرایط رکود تورمی و تحریمها، ریسک هرگونه فعالیت اقتصادی را تا حد زیادی افزایش داده است و صدمات بزرگی به بخش تولیدی کشور وارد کرده و توانایی بازپرداخت تعهدات آنها را کاهش داده است.

بنابراین باید این موارد نیز مورد توجه باشد تا نقش دولت و شرایط سیاسی در افزایش مطالبات غیرجاری نادیده گرفته نشود. به منظور کنترل و کاهش مطالبات غیرجاری بانکها که اثرات تورمی شدیدی دارد، باید قیدهایی در تسهیلاتدهی بانکها اعمال شود و بانکهایی که کیفیت خوبی در تسهیلات اعطایی ندارند، محدود شوند و حتی در مواردی جریمه نیز گردند.

مورد دیگری که در آمارهای بخش قبلی مشاهده شد، افزایش نسبت پول به شبهپول در سالهای اخیر بوده است که سرعت گردش پول را افزایش داده و باعث تشدید تورم در کشور شده است. برای تبدیل سپردههای دیداری به شبه پول که درجه نقدشوندگی کمتری دارد، کاهش سود سپردههای کوتاهمدت و حذف سود برای سپردههای کوتاهمدتی که عملا مثل پول نقد است، توصیه میگردد. این اقدامات جهت تشویق به تجمیع سپردهها در شبه پول است که نقدشوندگی پایینی دارد و از ورود پول به فعالیتهای سفتهبازانه (که نیاز به منابع فوری و نقد دارد) تا حدی جلوگیری میکند.

۲. هدایت نقدینگی

نقدینگی خلق شده بعد از ورود به یک بازار، در صورتی که ظرفیت کافی در آن بازار وجود داشته باشد، تقاضای موثر ایجاد میکند و باعث رونق میشود. اگر تولیدکننده بتواند محصولات تولیدی خود را به فروش برساند، کسب و کار خود را توسعه میدهد که این خود سبب کاهش هزینههای تولید و افزایش سودآوری میشود. نتیجهای که این اتفاقات برای اقتصاد دارد، افزایش اشتغال و تولید است که سطح رفاهی جامعه را بالا میبرد.

اما نقدینگی در بازارهایی که ظرفیت فزاینده ندارند، تنها قیمتها را افزایش میدهد. مثال ملموس آن بازار ارز و طلا است که با افزایش در ارزش مواجه شدهاند. این اتفاق آورده کلان اقتصادی مثبتی ندارد (اگرچه در حوزه ارز تا حدودی با ارزانتر شدن کالاهای داخلی، مزیت رقابتی برای آنها ایجاد شده است) و صرفا ارزش دارایی صاحبان سرمایه را بیشتر میکند و فقر و نابرابری را در جامعه گسترش میدهد.

از طرفی، منابع اقتصادی مفهومی را در قالب «هدایت نقدینگی» معرفی نمیکنند و بیشتر بر بحث مشوقها تاکید دارند. مشوقهای مالیاتی (یا در نقطه مقابل مالیاتستانی) در بازارهای مختلف، باعث تغییر رفتار افراد و نحوه تخصیص منابع مالی در آنها میشود. بنابراین بحث هدایت نقدینگی بیشتر ناظر به تاثیرگذاری بر رفتار سپردهگذار یا سرمایهگذار است. حداکثر کردن مطلوبیت در طول سالهای زندگی، هدف هر فرد عقلایی است؛ از این رو سپردهگذار به دنبال کسب حداکثر بازدهی از داراییهای مالی خود است و بدون شک در بازارهایی حضور خواهد داشت که بازدهی بیشتری دارند. بنابراین برای تغییر و اثرگذاری در این رفتار باید بازدهی بازارهای نامولد را با مالیاتستانی کاهش داد و در بازارهای هدف با انواع مشوقها و حمایتها، زمینه را برای حضور سرمایهگذاران ایجاد نمود.

باید توجه کرد که رشد اقتصادی کشور مقادیر بسیار پایینی را تجربه میکند و در نقطه مقابل نقدینگی رشدهای بزرگی را تجربه میکند. این موضوع بیانگر ورود نقدینگی در بخشهایی غیر از تولید بوده است. بنابراین یک سیاست مناسب باید در جهت تغییر این روند باشد. جذابیت بازارهای مولد، به طور مثال صنعت نساجی، با افزایش حمایتها و انواع مشوقها، افزایش مییابد. این افزایش اگر با کاهش جذابیت بازارهای غیرمولد و سفته بازانه همچون بازار طلا یا خودرو همراه باشد، مسیر سرمایهگذاری در کشور را تغییر داده و نقدینگی اضافه شده را به سمت تولید هدایت میکند.

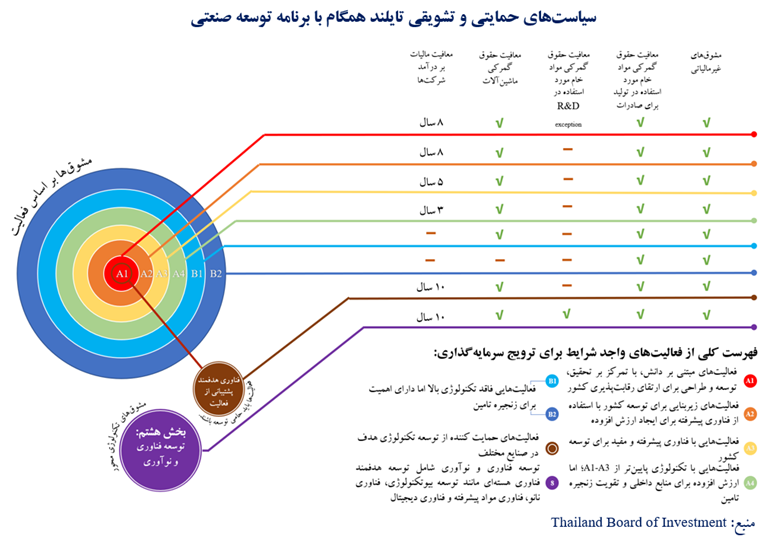

مشوقهای سرمایهگذاری چرخه بلوغ کسبوکارها را کوتاهتر میکند و نرخ بازگشت سرمایه را کاهش میدهد. این مشوقها باید به صورت کاملا هدفمند انجام شود. توجه به سیاستهای حمایتی که کشورهای مختلف آنها را همگام با برنامه توسعه صنعتی خود اجرا کردهاند؛ نقشه راه خوبی را در اختیار سیاستگذاران قرار میدهد. کشور تایلند یکی از موارد موفق در اجرای هدفمند مشوقهای سرمایهگذاری است.

با توجه به شکل بالا، در کشور تایلند تمام سیاستهای حمایتی و مشوقها، متناسب با اهداف برنامه توسعه تدوین شده و تمام اولویتها در آن مشخص است. نگاهی به آمار رشد سرانه این کشور و مقایسه آن با ایران، افزایش رفاه شهروندان این کشور در دو دهه اخیر را نشان میدهد. در سال ۲۰۲۰ طبق اعلام بانک جهانی، تولید ناخالص سرانه در کشور تایلند، بیش از ۳ برابر ایران بوده است. این آمار اسفبار، میزان عقب ماندگی کشور در سالهای اخیر را به خوبی به تصویر میکشد.

از این رو بدون داشتن یک استراتژی و برنامه منسجم برای توسعه، نمیتوان اولویتها را مشخص نمود و آنها را محقق ساخت. به علاوه، داشتن برنامه، مانع جدی بر مسیر تخصیص سلیقهای منابع محدود کشور ایجاد میکند و از شروع پروژههای متعدد در حوزههای مختلف جلوگیری میکند که این خود در نهایت منجر به تخصصگرایی و افزایش تولید هدفمند میشود.

مثال عینی این موضوع، صنعت نساجی ترکیه است. صنعت نساجی ترکیه با پیشرفتهای بینظیر خود که مدیون حمایتهای هدفمند در سالهای گذشته است، این کشور را به چهارمین عرضهکننده بزرگ محصولات نساجی در جهان تبدیل کرده است. طبق آخرین آمار، صادرات ترکیه در این حوزه به بیش از ۳۰ میلیارد دلار در سال رسیده است؛ بیش از ۵۰ هزار شرکت نساجی در این کشور فعال هستند و برای حدود ۲/۵ میلیون نفر شغل مستقیم و غیرمستقیم ایجاد کرده است. اهمیت این صنعت در ترکیه زمانی مشخصتر میشود که به سهم ۱۰ تا ۱۵ درصدی آن از تولید ناخالص و سهم ۲۰ درصدی از صادرات کل این کشور، اشاره گردد.

مورد دیگری که در خصوص هدایت نقدینگی میتوان ارائه کرد، بحث «صندوقهای سرمایهگذاری» است. دولت میتواند با استفاده از ظرفیت بازار بورس، نسبت به تامین مالی پروژههای کلان ملی اقدام کند. شهرکسازی، احداث جاده، توسعه حمل و نقل ریلی و هر نوع پروژه دیگری که برای تامین مالی به منابع زیادی نیاز دارند، میتواند از طریق صندوقهای مخصوصی تامین مالی شود و منافع آن مستقیماً به افراد سرمایهگذار پرداخت گردد.

در صورت اجرای این سیاست، دو اتفاق مهم رخ خواهد داد؛ اول اینکه دولت منابع زیادی برای اجرای پروژههای کلان و سودده بدست میآورد. دوم اینکه، بخشی از منابع که میتوانستند در بازارهای موازی و نامولد وارد شده و منجر به رونق بیشتر آنها شود، از این طریق به سمت تامین مالی بخشهای زیرساختی و مولد کشور خواهد رفت؛ البته اثرات متعدد دیگری نیز میتوان برای آن برشمرد. مطالعه تجربه کشورها در اجرای سیاستهای مشابه، اطلاعات مفیدی برای اجرای آن در دسترس قرارخواهد داد.

مورد سوم در مورد کنترل و هدایت نقدینگی موجود، بحث «ترکیب سپردهها» است. ترکیب پول و شبه پول در چند سال اخیر، دچار تغییر شده است. افزایش نسبت پول به شبهپول باعث افزایش سرعت گردش آن میشود که این خود اثراتی بر تورم کشور دارد. از این رو باید تدابیری اندیشه شود تا ترکیب سپردهها به حالت بهینه برسد. کاهش سود سپردههای سرمایهگذاری کوتاه مدت که عملا کارکرد پول نقد را دارند، افزایش جذابیت سپردههای بلندمدت از طریق ایجاد سپردههای بلندمدت سه ساله و پنج ساله با بازدهی جذاب، تعریف سپردههای متنوع و جدید برای نیازهای مختلف و توسعه بانکداری الکترونیک، از جمله مسیرهای اثرگذاری بر ترکیب سپردههاست که میتوان آنها را در کشور اجرا کرد.

محو نقدینگی

در خصوص کاهش نقدینگی موجود باید به مطالبات غیرجاری بانکها توجه شود. مطالبات غیرجاری شامل مواردی است که تسهیلات اعطایی در موعد مقرر به بانک بازنمیگردد. از این رو عملیات خلق پول بانکی با محو پول همراه نمیشود. در راستای بهبود این وضعیت، پیشنهادهای متعددی همچون ارتقاء کیفیت وثایق، اعتبارسنجی دقیق دریافتکنندگان تسهیلات، تسویه بدهی با استفاده از منابع موجود در حسابهای بانکی دیگر افراد (که از مسیر اتصال حسابهای بانکی مختلف افراد قابلیت اجرا مییابد) و حتی تملک داراییهای سرمایهای فرد بدهکار، ارائه شده است. از این رو اصلاح ساختار بانکی کشور و بهبود کیفیت تسهیلات اعطایی امری ضروری است. همچنین بانک مرکزی موظف است با اعمال محدودیتهای جدی، وامدهی بانکهایی که وضعیت ترازنامهای مناسبی ندارند را کنترل کند تا متوجه ضرر بیشتری نشوند.

نویسنده: دکتر امیر پوررضا باویلی

نظر شما