به گزارش روز چهارشنبه اگزیم نیوز، لایحه بودجه ۱۴۰۱ روز یکشنبه (۲۱ آذر) به مجلس شورای اسلامی تقدیم شد. دولت سیزدهم برای بودجه عمومی کشور که شامل منابع (درآمدهای نفتی، مالیات و...) و مصارف (هزینه های جاری، بودجه عمرانی و...) حدود یکهزار و ۳۷۲ هزار میلیارد تومان برآورد کرده است. این رقم در مقایسه با قانون بودجه ۱۴۰۰ حدود یک هزار میلیارد تومان بیشتر است. سال گذشته میزان بودجه عمومی دولت یک هزار و ۲۷۷ هزار میلیارد تومان بسته شده بود.

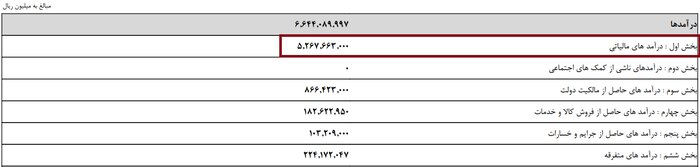

از نظر میزان درآمدها، دولت در لایحه بودجه امسال حدود ۶۶۴ هزار میلیارد تومان درآمد در نظر گرفته که نزدیک به ۲۱۰ هزار میلیارد تومان بیشتر از سال گذشته است. از آنجایی که عمده درآمدهای دولت را مالیات تشکیل میدهد به نظر میرسد دولت سیزدهم حساب بیشتری روی این نوع درآمدهای پایدار باز کرده است.

| (هزار میلیارد ریال) | |||||

|---|---|---|---|---|---|

| منابع | لایحه بودجه ۱۴۰۱ | قانون بودجه ۱۴۰۰ | مصارف | لایحه بودجه ۱۴۰۱ | قانون بودجه ۱۴۰۰ |

| درآمدها (بیشتر مالیات، عوارض گمرکی و...) |

۶۶۴۴ | ۴۵۴۸ | هزینهها (بیشتر حقوق و دستمزد. کمک به صندوق های بازنشستگی) |

۹۶۵۱ | ۹۱۸۹ |

| واگذاری داراییهای سرمایه ای (به طور عمده فروش نفت و دارایی) | ۴۰۸۴ | ۳۹۵۵ | تملک داراییهای سرمایهای (بودجه عمرانی) | ۲۵۱۸ | ۱۷۶۲ |

| واگذاری داراییهای مالی (به طور عمده فروش اوراق و استقراض از صندوق توسعه ملی) | ۲۹۹۱ | ۴۲۷۴ | تملک داراییهای مالی(به طور عمده بازپرداخت اوراق و سایر بدهیهای سر رسید شده) | ۱۵۵۰ | ۱۸۲۷ |

| جمع منابع عمومی دولت | ۱۳۷۲۰ | ۱۲۷۷۹ | جمع مصارف عمومی دولت | ۱۳۷۲ | ۱۲۷۷۹ |

اعداد و ارقام لایحه بودجه ۱۴۰۱ نشان میدهد که میزان درآمدهای مالیاتی حدود ۵۲۷ هزار میلیارد تومان برآورد شده است. این میزان درآمد بیانگر رشد قابل توجه نسبت به قانون بودجه امسال است. درآمدهای مالیاتی قانون بودجه ۱۴۰۰ حدود ۳۲۵ هزار میلیارد تومان برآورد شده است.

بنابراین، میزان درآمدهای مالیاتی دولت سیزدهم در سال آینده نسبت به امسال حدود ۲۰۲ هزار میلیارد تومان افزایش خواهد داشت.

البته به این نکته هم باید اشاره کرد که با توجه به دو سقفی بودن بودجه ۱۴۰۰ و بر اساس اظهارات رییس سازمان برنامه و بودجه رشد درآمدهای مالیاتی بودجه ۱۴۰۱ حدود ۴۵ درصد خواهد بود.

۴۵ درصد رشد نیز عدد قابل توجهی است. بخشی از این رشد حاصل افزایش پایههای مالیاتی مانند مالیات بر خانههای لوکس و غیره است. اما بخش قابل توجهی از آن ناشی از جلوگیری از فرار مالیاتی خواهد بود.

واقعیت این است که موضوع افزایش مالیات، به ویژه در شرایط کنونی اقتصاد کشور امری منطقی به نظر نمیرسد. اما شاید بتوان با اندیشیدن تدابیری جلو بخش قابل توجهی از فرار مالیاتی را گرفت. البته این کار نیازمند عزمی ملی بوده و مشارکت و همکاری قابل توجه قوای سهگانه را میطلبد.

به نظر میرسد که تأکید دولت نیز بیشتر بر جلوگیری از فرار مالیاتی است تا افزایش پایههای مالیاتی جدید یا افزایش مالیاتهای پیشین. برای نمونه، دولت ۵ درصد از مالیات بر واحدهای تولیدی را کاهش داده است.

هرچند در مورد میزان فرار مالیاتی اعداد و ارقام متفاوتی گفته میشود اما در یکی از جدیدترین اظهارات داود منظور، رییس سازمان امور مالیاتی کشور گفته است که سالانه در کشور ۱۳۵ هزار میلیارد تومان فرار مالیاتی داریم.

مهمترین موضوع در جلوگیری از فرار مالیاتی هوشمندسازی نظام مالیاتی است که دولت میتواند در صورت تکمیل آن به کاهش فرار مالیاتی و افزایش درآمدها از این راه امیدوار باشد.

به گفته «هادی خانی» معاون فناوریهای مالیاتی سازمان امور مالیاتی کشور، نظام مالیاتی کشور پس از انجام اقداماتی در چارچوب «طرح جامع مالیاتی» و «نظام مالیات الکترونیک» (E. TAX) هم اکنون در آستانه تبدیل شدن به یک نظام مالیاتی مدرن است که مالیات هوشمند(I. TAX) اصلیترین مشخصه آن به شمار میرود.

بر اساس اطلاعات موجود سازمان امور مالیاتی کشور این سازمان دستکم در راستای هوشمندسازی نظام مالیاتی در چهار پروژه بزرگ درگیر است.

به نظر میرسد مهمترین پروژه هوشمندسازی مالیاتی کشور اجرای قانون «پایانههای فروشگاهی و سامانه مودیان» است که به گفته صاحبنظران اجرای آن به معنای گذار از یک نسل مالیاتستانی به یک نسل مالیات ستانی جدید و متفاوت است.

در ماده۳ـ این قانون آمده است: سازمان موظف است حداکثر ظرف مدت پانزده ماه از تاریخ لازم الاجرا شدن این قانون، سامانه مؤدیان را راه اندازی و امکان ثبت نام مؤدیان در سامانه و صدور صورتحساب الکترونیکی را از طریق سامانه مزبور فراهم کند.

مجلس شورای اسلامی در تاریخ ۱۱ آبان ماه ۱۳۹۸ قانون مزبور را به دولت ابلاغ کرد. بنابراین، انتظار میرفت تا اواخر سال ۱۳۹۹ اجرایی شود، اما به دلایلی این امر محقق نشد. قرار بر این است که قانون پایانههای فروشگاهی تا پایان سال جاری و در چهار فاز اجرایی شود.

فرایند هوشمندسازی تکمیل خواهد شد. زیرا با توجه به توانمندی کشور در زمینه پیشرفتهای فنی آماده سازی زیرساختهای مورد نیاز خیلی نباید سخت باشد. با فراهم شدن زیرساختها و اجرای قانون تا پایان سال زمینه برای تحقق درآمدهای مالیاتی پیش بینی شده در بودجه ۱۴۰۱ فراهم خواهد شد.

چنانچه وزیر اقتصاد گفته است تلاش دولت سیزدهم بر افزایش ۵۰ درصدی نسبت مالیات به تولید ناخالص داخلی است. برای نسبت مالیات به تولید ناخالص داخلی ایران اعداد متفاوتی گفته شده، اما به طور کلی عددی بین ۶ تا هفت درصد است. این رقم با نسبت مالیات به تولید ناخالص کشورهای توسعه یافته که گاهی بالای ۳۰ درصد است فاصله زیادی دارد. با این حال، در برنامه ششم توسعه هدف ۱۰ درصدی برای آن در نظر گرفته شده است.

بر اساس گفته وزیر اقتصاد اگر رشد ۵۰ درصدی در این نسبت محقق شود با افزایش ۳تا ۳.۵ درصدی به هدف مورد نظر برنامه ششمِ توسعه خواهیم رسید که اقدام مثبت و خوبی در اقتصاد نفتی کشور به شمار میرود.

بنابر آنچه گفته شد عزم دولت برای کاهش وابستگی بودجه به درآمدهای نفتی جدی است. درآمدهای مالیاتی مهمترین و پایدارترین جایگزین درآمدهای نفتی است. اگر افزایش قابل توجه این نوع درآمد در بودجه سال آینده را در پرتو کاهش وابستگی بودجه به نفت و افزایش نسبت مالیات به تولید ناخالص داخلی ببینیم میتوان به اهمیت موضوع و گام بلندی که دولت برداشته است بهتر پیبرد.

نظر شما