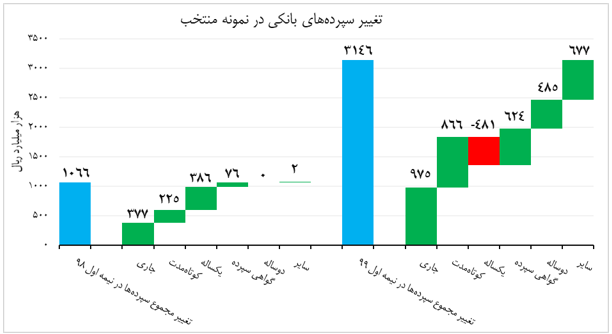

به گزارش اگزیم نیوز از ایبِنا، براساس آخرین وضعیت سپردههای بانکی در نمونه منتخب بانکهایی که به صورت پیوسته اقدام به انتشار گزارشات ماهانه خود بر روی سامانه کدال میکنند (شامل بانکهای ملت، صادرات، تجارت، پاسارگاد، پارسیان، دی، کارآفرین، اقتصاد نوین، سینا، خاورمیانه و پست بانک) و تقریبا نیمی از مجموع سپردههای نظام بانکی را در اختیار دارند، در نیمه اول سال ۱۳۹۹ میزان سپردههای بانکی حدود ۳۱ درصد افزایش یافته است.

مقایسه این رقم با رشد ۱۴ درصدی سپردهها در نیمه اول سال ۱۳۹۸ به خوبی گویای جهش در متغیرهای پولی کشور در نیمه اول سال جاری است. لازم به ذکر است که براساس آخرین آمار موجود، نرخ رشد نقطه به نقطه نقدینگی در خردادماه به رقم ۳۳.۹ درصد رسیده که بالاترین رقم ثبت شده در ۶۶ ماه گذشته (از دیماه ۹۳) است. نرخ تورم نقطه به نقطه نیز در شهریورماه به ۳۴.۵ درصد رسیده است و انتظار افزایش بیشتر آن در ماههای آینده نیز وجود دارد.

در کنار تغییر محسوس سطح سپردههای بانکی، ترکیب این سپردهها نیز تحولات قابل ملاحظهای داشته است. اولین تغییر محسوس در ترکیب سپردههای بانکی، خروج محسوس نقدینگی از سپردههای یکساله بوده به شکلی که در نیمه اول سال ۹۹، سپردههای جاری در نمونه منتخب مجموعا حدود ۵۰۰ هزار میلیارد ریال (۱۳.۳ درصد) کاهش یافته است. این در حالی است که در مدت مشابه سال گذشته، سپردههای یکساله بیشترین سهم را در افزایش سپردههای بانکی داشتهاند.

در مورد دلایل این تغییر به نظر میرسد تحولات فضای اقتصاد کلان، نااطمینانی و بیثباتیهای ایجاد شده در ماههای اخیر، رشد نرخ تورم و ایجاد فرصتهای سفتهبازی در انواع بازار داراییها و همچنین انبساط پولی در فروردینماه (کاهش نرخ سود سپرده یکساله به محدوده ۱۵ درصد)، عمدهترین علل کاهش تمایل به نگهداری سپردههای یکساله بوده است. لازم به ذکر است که با در نظر گرفتن نرخ تورم ۳۵ درصدی شهریورماه، نرخ سود حقیقی سپردههای یکساله در محدوده منفی ۲۰ درصد قرار دارد و لذا خروج بیشتر پول از سپردههای یکساله در ماههای پیشرو کاملا محتمل خواهد بود.

ورود نقدینگی به گواهی سپرده یکساله و سپردههای دوساله و جانشین کردن این ابزارها با سپردههای یکساله، دومین تغییر مهمی است که در نیمه اول سال جاری در ترکیب سپردههای بانکی قابل مشاهده است. با توجه به شکاف حدود ۲ تا ۴ درصدی نرخ سود سپرده یکساله با گواهی سپرده و سپرده دوساله، جابجایی پول میان این ابزارها کاملا توجیهپذیر است و انتظار میرود که این روند در نیمه دوم سال نیز تداوم یابد. ورود حدود ۵۰۰ هزار میلیارد ریال نقدینگی به سپردههای دوساله (تقریبا معادل با مقادیر خارج شده از سپرده یکساله) ظرف کمتر از سه ماه از آغاز فعالیت مجدد سپرده مذکور، به خوبی گویای ظرفیت بالای این ابزار در نرخهای فعلی برای جذب منابع توسط نظام بانکی جهت افزایش میزان ماندگاری سپردهها و کاهش سرعت گردش پول است.

نکته مهم دیگری که باید مورد توجه قرار گیرد، مساله کششپذیری بالای سپردههای بانکی به تغییرات جزئی در نرخ سود پیشنهادی است به شکلی که تغییرات مختصر اخیر، اثرات چشمگیری بر جذب منابع و کنترل سرعت گردش پول داشته است و این موضوع، کارآمدی مشهور ابزار نرخ سود جهت کنترل سرعت گردش پول، کاهش جذابیت نسبی فعالیتهای سفتهبازانه و کنترل نرخ تورم را نشان میدهد. در مجموع به نظر میرسد که احیاء سپردههای دوساله توسط بانک مرکزی (به رغم اصطکاکی که میتوانند در زمان کاهش نرخ رشد نقدینگی و نرخ تورم ایجاد کنند) در شرایط فعلی اقدامی بسیار مثبت بوده است.

افزایش اقبال سپردهگذاران به سپردههای کوتاهمدت و تداوم ورود پول به سپردههای جاری، از دیگر تغییرات سپردههای بانکی در نیمه اول سال جاری بوده و به نظر میرسد که این موضوع تا حد زیادی معلول افزایش فرصتهای سفتهبازانه در فضای اقتصاد بوده است. طی ششماهه ابتدای سال حدود ۶۰ درصد از مجموع منابعی که به سپردههای بانکی وارد شده مربوط به سپردههای جاری و کوتاهمدت بوده است و به این ترتیب سهم اینگونه سپردهها به بیش از نیمی از کل سپردهها رسیده است.

این تغییر از منظر صنعت بانکی منجر به کاهش بهای تمام شده سپرده است و اتفاقی مطلوب تلقی میشود اما از منظر اقتصاد کلان میتواند موجهای تورمی جدیدی را ایجاد و بیثباتی فعلی را تشدید کند. تغییر فضای سیاسی کشور پس از انتخابات ایالات متحده در آبانماه میتواند از طریق تغییر جهت انتظارات، تا حدی این شرایط را تغییر دهد.

در نهایت، رشد محسوس سپردههای طبقهبندی شده در گروه سایر، اتفاق دیگری است که برای سپردههای بانکی ایجاد شده است. از آنجا که این تغییر تنها محدود به چند بانک بوده و اطلاع زیادی از ماهیت آن وجود ندارد، به نظر میرسد که مطالبه اقدامات شفافسازی توسط بخشهای نظارتی بانک مرکزی از بانکهای مورد اشاره ضرورت دارد.

مهدی کرامتفر

کارشناس اقتصادی

نظر شما