خبرها پیرامون اخذ مالیات بر سود سپرده های بانکی در روزهای اخیر فضای خبری و تحلیلی اقتصاد کشور را به خود معطوف کرده است و در این زمینه دو نوع نگاه نیز مطرح شده است؛ نگاه اول که تلاش می کند بر دریافت مالیات از سپرده های بانکی تاکید کرده و آن را به عنوان یک اقدام انقباضی سخت از طرف دولت و بانک مرکزی تلقی کند و نگاه دوم که وزیر اقتصاد جزو این دسته است و تلاش می کند آرامش را در بین تحلیل های موجود ایجاد کند.

در این بین بر اساس توافق سازمان امور مالیاتی و وزارت اقتصاد قرار است از محل منابع مالیاتی جدید 20 تا 30 هزار میلیارد تومان درآمد کسب شود.

اغلب تحلیلگران به بند 54 این پیش نویس اشاره می کنند که بر اساس آن درآمد (سود دریافت) اشخاص حقیقی و حقوق حاصل از موارد زیر (اعم از اینکه درآمد مذکور در منبع مشمول مالیات، معافیت و یا مشمول نرخ صفر باشد) به استثنای درآمدهای که مشمول مقررات سایر فصول شناخته شده است، به شرح زیر مشمول مالیات میباشد:

1- 50 درصد سود سهام و سهم شرکه از اشخاص حقوقی

2-سود سرمایه گذاری در اوراق مشارکت و سایر انواع اوراق بهادار

3- سود متعلق به حسابهای پس انداز، سپردههای مختلف و گواهیهای سپرده نزد بانکها، موسسات مالی و اعتباری، صندوقها و نظایر آن به شرح زیر: الف- سود متعلق به سرمایه گذاری کوتاه مدت کمتر از شش ماه، 60 درصد سود حاصله

ب- سود متعلق به سرمایه گذاریهای میان مدت شش ماه تا یک سال، 40 درصد سود حاصله

ج-سود متعلق به سرمایه گذاریهای بلند مدت بیشتر از یک سال، بیست درصد سود حاصله

4-سود سرمایه گذاری نزد سایر اشخاص

5-سود حاصل از انواع عقود اسلامی

با این حال وزیر امور اقتصادی و دارایی در دستور کار بودن هر طرحی برای اخذ مالیات از سپرده های بانکی و سود سپرده ها را تکذیب کرده است.

فرهاد دژپسند عصر چهارشنبه در گفت و گو با ایرنا درباره ادعای مطرح شده در برخی رسانهها مبنی بر برنامه وزارت اقتصاد برای اخذ مالیات از سپردههای بانکی و سود آنها افزود: در طرح قانون مالیاتهای مستقیم نیز تاکنون چنین موضوعی مطرح و بررسی نشده است. برخی رسانه ها امروز ادعا کرده بودند سازمان امور مالیاتی کشور و وزارت اقتصاد در پیش نویس اصلاح قانون مالیاتهای مستقیم بدنبال اخذ مالیات از سود سپرده بانکی و سود سهام هستند.

به این ترتیب به نظر می رسد دولت با آن که در بندهای قانونی این موضوع را مستتر کرده شاید فعلا قصد اجرایی کردن آن را ندارد زیرا حساسیت برانگیزترین بخش این پیش نویس همین موضوع است که می تواند اثار و نتایج متفاوتی را به دنبال داشته باشد.

کارشناسان در این ارتباط دو دسته اند؛ گروهی با تایید این تصمیم دولت معتقدند این سیاست قادر است رویه غلطی را که از گذشته های دور در سیستم بانکی کشور وجود داشته و به یک حق و عادت تبدیل شده اصلاح کند.

امروزه در بین کشورهای دنیا سپرده گذاری به قصد کسب سود یک شیوه منسوخ است و نرخ های سود برخی کشورها نیز منفی است به عبارتی بانک ها در قبال نگهداری از سپرده های بانکی کارمزد دریافت می کنند.

نتیجه این موضوع عدم تمرکز نقدینگی در سیستم بانکی و حرکت آن به سمت بازارهای مولد از جمله بازار سهام است.

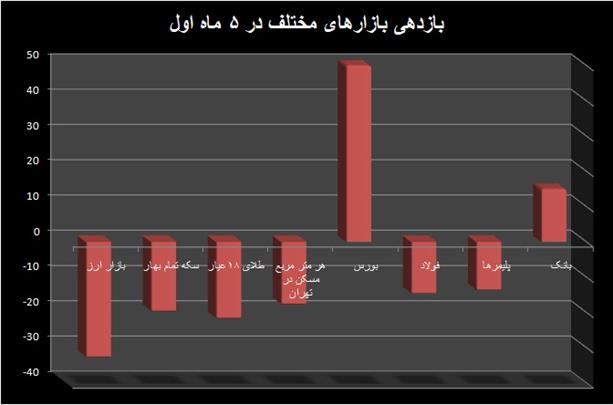

وضعیت سوددهی بانکی نتیجه غیرعقلانی دیگری را نیز در خلال دهه های گذشته به وجود آورده و آن افزایش ضریب سفته بازی در بین جامعه است. مردم با کوچکترین تغییر در نرخ سود سپرده های بانکی به دنبال بازاهایی مانند ارز و سکه و مسکن و ... می روند و این امر ناشی از فرهنگ سفته بازی در کشور است.

به عقیده موافقان دریافت مالیات از سود سپرده های بانکی، این تصمیم اگر با سایر بازارهای غیرمولد همزمان شود اثرات بیشتری به همراه خواهد داشت و می تواند شرایط را برای یک جهش بزرگ از سمت بازارهای غیرمولد به سمت بازارهای مولد ایجاد کند.

در مقابل نیز عده ای معتقدند اخذ مالیات از سود باعث می شود دارندگان سپرده های بانکی منابع مالی خود را از بانک ها خارج کنند و این مساله علاوه بر این که باعث ریسک بانکی می شود امنیت را در جامعه به خطر می اندازد.

در پاسخ به این گروه باید گفت اولا در پیش نویس فعلبی راه حلی اندیشیده شده تا بتوان منابع را از دوره های کوتاه مدت به دوره های بلند مدت و یا طرح های مشارکتی منتقل کرد و به این ترتیب نرخ مالیات ا کاهش داد و هم منابع را از بانک ها خارج نکرد.

ثانیا در هیچ دوره ای تجربه خروج منابع مالی از بانک مشاهده نشده است و بانک ها با روش های مختلف توانسته اند در دوره های کاهش نرخ سود سپرده باز هم مشتریان خود را حفظ کنند.

علاوه بر این خروج منابه زمانی معنا دارد که نقدینگی در بازارهای دیگر سرمایه گذاری شود وقتی قرار است همه بازارها مشمول این تصمیم شوند این موضوع خود به خود منتفی است.

مساله نهایی این که اخذ 60 درصد مالیات از سود 6 ماهه معادل کاهش نرخ سود در حدود 6 واحد درصد است. به عبارتی انگار نرخ سود از 10 درصد به 4 درصد رسیده است.

در چنین شرایطی در گذشته دارندگان منابع مالی چه کردند؛ زمانی که نرخ سود از 20 درصد به 15 درصد رسید. نکته دیگر آن که به نظر می رسد از سپردههای کوتاهمدت سود بیشتری اخذ میشود، در نتیجه شاید این سیاست باعث شود که پایداری منابع در بازار پول بیشتر شود. البته به گفته کارشناسان، این مالیات از تمامی سپرده گذاران اخذ نمیشود و افراد باید شرایط لازم برای اخذ مالیات با توجه به احصای درآمد کل را داشته باشند.

نکته قابل ذکر دیگر آن که دولت در خلال سال های گذشته بارها با شرایط بحرانی روبرو شده است. این بحران عمدتا از محل نقدینگی سرگردانی ایجاد شده که در بانک های کشور آرمیده و با دریافت سود هر ساله بزرگ و بزرگتر شده است.

خواه ناخواه شرایط اقتصاد واقعی کشور در وضعیتی نیست که منابع نقدینگی را جذب کند اما نقدینگی همچنان قربانی می گیرد. مالیات بر سود بزرگ شدن این غول بی شاخ و دم را کنترل و رشد آن را محدود می سازد و همچنین مشکلات بزرگ سیستم بانکی را برطرف می کند؛ مشکلاتی که می توانند بانک ها را به صورت دومینو وار نابود کنند.

نظر شما