«کاهش نرخ سود بانکی»، «اصلاحات ارقام حساب های ملی با تغییر سالهای پایه به ۱۳۸۳ و ۱۳۹۰ »، «تدوین جداول داده ـ ستانده اقتصاد ایران در سالهای ۱۳۸۳ و ۱۳۸۹»، «هدایت منابع به سمت فعالیتهای تولیدی» و «تامین مالی بخش مسکن و تقویت قدرت خرید مسکن خانوارها» از جمله اقدامات بانک مرکزی در چند سال اخیر است که تاثیر این سیاستگذاری ها در بهبود شرایط اقتصادی و بانکی قابل مشاهده است.

به گزارش اگزيم نيوز به نقل از بانک مرکزی، در ادامه گزارش های ایام دهه فجر، امروز به مهمترين اهداف، اقدامات، طرحها و پروژههاي مدنظر بانک مرکزی از ابتدای سال جاری تاکنون پرداخته می شود.

۱- کاهش نرخ سود بانکی

رویکرد بانک مرکزی در طول سالهای اخیر بر کاهش غیردستوری و تدریجی نرخهای سود بانکی و استفاده از ظرفیتهای بازار بین بانکی به عنوان بستر مناسب در این زمینه، متمرکز شد. در نتیجه اقدامات بانک مرکزی در این زمینه شامل مواردی نظیر ساماندهی بدهی بانکها به بانک مرکزی، مداخله فعالانه در بازار بینبانکی، کاهش نسبت سپرده قانونی بانکها و ... ، نرخ سود بازار بین بانکی در مسیر نزولی قرار گرفت؛ به طوری که متوسط نرخ سود این بازار طی سال های ۱۳۹۲ تا ۱۳۹۵ به ترتیب برابر ۲۳.۲، ۲۷، ۲۴.۵ و ۱۸.۶ درصد بوده است. همچنین طبق آخرین آمار موجود مربوط به آذرماه سال ۱۳۹۶ این نرخ برابر ۱۸.۱ درصد بوده است، ضمن اینکه ارزش معاملات ماهانه در این بازار نیز طی یک روند افزایشی به ۶۵۳۰ هزارمیلیارد ریال در آذرماه سالجاری مجموعاً ۳۹۱۹۸ هزارمیلیارد ریال در نه ماهه سال ۱۳۹۶ رسیده است؛ امری که نشان دهنده نقش برجسته بانک مرکزی در تامین مالی کوتاهمدت بانکها است (نمودار ۳).

بنابراین، آمار مورد اشاره نشان میدهد اگر چه در برخی مقاطع متاثر از عوامل بیرونی و خارج از کنترل بانک مرکزی نظیر نرخهای سود بالای اوراق تامین مالی و صندوقهای سرمایهگذاری با درآمد ثابت نرخهای بازار بینبانکی نیز افزایش داشته، ولی مجموعاً این نرخ در مسیر نزولی بوده است. علاوه بر این، بانک مرکزی همزمان با این اقدامات، در چارچوب مصوبات شورای پول و اعتبار در چندین مرحله نسبت به کاهش نرخ سود مورد عمل بانکها اقدام کرد، بهطوری که سقف نرخهای سود سپردههای یکساله از ۲۲ درصد در سال ۱۳۹۳ به ۱۵ درصد در تیرماه سال ۱۳۹۵ کاهش یافته است.

همچنین، حداکثر نرخ سود تسهیلات عقود غیرمشارکتی و حداقل نرخ سود برای تسهیلات عقود مشارکتی قابل درج در قرارداد میان بانک و مشتری، به ترتیب از ۲۲ و ۲۱ درصد در تیرماه سال ۱۳۹۳ به حداکثر ۱۸ درصد در تیرماه سال ۱۳۹۵ کاهش یافت.

علاوه براین و با توجه به فراهم شدن شرایط و زمینههای لازم برای كاهش نرخ سود بانكی در سال ۱۳۹۶، بانك مركزی در پایان مرداد ماه سال ۱۳۹۶ و در آخرین اقدام خود، بخشنامه هشتبندی را با هدف انتظامبخشی به نرخهای سود سپردهها و کاهش هزینههای تامین مالی در بازار و با تاکید بر رعایت مصوبات پیشین شورای پول و اعتبار به شبكه بانكی ابلاغ کرد. در این بخشنامه، بر علیالحساب بودن نرخ سود بانکی در زمان عقد قرارداد با مشتری، لزوم رعایت نرخ ۱۰ درصدی برای سپردههای كوتاهمدت عادی و ۱۵ درصدی سپردههای سرمایهگذاری یك ساله مطابق با مصوبه تیرماه سال ۱۳۹۵ شورای پول و اعتبار و ممنوعیت معرفی ابزارهای جدید سپردهگذاری با هدف افزایش نرخ سود موثر تاکید شده است.

گفتنی است، تبدیل شدن نرخ سود سپردههای بلندمدت یكساله به كوتاهمدت عادی در صورت بستن حساب یا برداشت پیش از اتمام زمان قرارداد، حمایت از بانكهای گرفتار خروج سپرده از مسیر بازار بین بانكی و شمول سقفهای ابلاغی به نرخ سود علیالحساب سپردههای صندوقهای سرمایهگذاری با درآمد ثابت از دیگر موارد ابلاغی بخشنامه مورد اشاره است.

.jpg)

۲-اصلاحات ارقام حساب های ملی با تغییر سالهای پایه به ۱۳۸۳ و ۱۳۹۰

با توجه به تغییرات ساختاری و نهادی اقتصاد و تغییر سطوح نسبی قیمتها که در میان مدت رخ میدهد، بهبود و اصلاح چارچوبهای محاسباتی و ضرایب فنی جداول عرضه و مصرف را به امری ضروری تبدیل میکند. در این راستا انتقال سال پایه محاسبات ملی در مقاطع زمانی سالانه و فصلی به سالهای پایه ۱۳۸۳ و ۱۳۹۰ در دستور کار این بانک قرار گرفت. متعاقب این امر سری زمانی ارقام سالانه و فصلی حساب های ملی (۱۰۰=۱۳۸۳) به ترتیب طی دورههای زمانی (۱۳۹۳-۱۳۸۳) و (۱۳۹۳-۱۳۶۷) تهیه و تدوین شده و در سال ۱۳۹۳ انتشار یافت. علاوه بر این، پس از تهیه ارقام حساب های ملی (۱۰۰=۱۳۸۳)، سری زمانی جدید ارقام سالانه و فصلی (۱۰۰=۱۳۹۰) نیز به ترتیب طی سالهای (۱۳۹۴-۱۳۸۳) و (۱۳۹۵-۱۳۸۳) تهیه و در سال ۱۳۹۵ منتشر شد.

علاوه بر این، بانك مركزی در راستای گسترش و تکمیل مجموعه حساب های ملی و فراهم ساختن آمارهای پایهای مورد نیاز، محاسبه موجودی سرمایه در اقتصاد ایران را در دستور کار خود قرار داد. براین اساس، پس از طی مراحل کارشناسی و تعاملات آماری مورد نیاز با حوزههای مرتبط، سری زمانی موجودی سرمایه اقتصاد ایران طی سالهای ۱۳۹۳-۱۳۵۳، به قیمتهای جاری و ثابت (۱۰۰=۱۳۸۳) در سال ۱۳۹۴ منتشر شد. با توجه به تحولات ساختاری اقتصاد و به هنگامسازی ارقام موجودی سرمایه و همگام با تغییر سال پایه از ۱۳۸۳ به (۱۰۰=۱۳۹۰)، محاسبات مربوط به موجودی سرمایه نیز طی دوره ۱۳۹۴-۱۳۸۳ به قیمتهای جاری و ثابت ۱۳۹۰ در سال ۱۳۹۶ انتشار یافت.

۳- تدوین جداول داده ـ ستانده اقتصاد ایران در سالهای ۱۳۸۳ و ۱۳۸۹

یکی از ابزارهای کلیدی برای بررسی موضوعات و تحلیل آثار کلان سیاست های مختلف اقتصادی، جداول داده ستانده است. ساخت و به کارگیری جداول عرضه - مصرف و به تبع آن جداول داده - ستانده یکی از گام های تکمیل نظام حساب های ملی است. جداول داده - ستانده چارچوبی را ایجاد می کنند که براساس آن می توان به تولید ناخالص داخلی از هر دو سمت تولید و هزینه به طور همزمان دست یافت. این جداول در واقع تصویری واضح از عرضه کالاها و خدمات تولید شده و یا وارد شده به داخل کشور و مصرف کالاها و خدمات واسطه¬ای و نهایی ارایه می کنند.

جدول داده ـ ستانده آماری سال ۱۳۸۳ بانک مرکزی مبتنی بر آخرین دستورالعملهای استاندارد تهیه و تدوین این جداول از طرف سازمان ملل متحد و نظام حساب های ملی پردازش شده و انتشار یافته است. جداول مورد اشاره حاوی جدول عرضه و مصرف به ابعاد ۱۰۸ در ۵۲ و جدول متقارن فعالیت در فعالیت با تکنولوژی فعالیت به ابعاد ۵۲ در ۵۲ است. براساس جدول آماری سال ۱۳۸۳ به قیمت پایه، بهنگامسازی جدول داده ستانده سال ۱۳۸۹ در دستور کار این بانک قرار گرفت. این جدول متقارن نیز با ابعاد ۵۲ فعالیت در ۵۲ فعالیت و با فرض تکنولوژی فعالیت تهیه و تدوین شده است.

۴- هدایت منابع به سمت فعالیتهای تولیدی

با در نظر داشتن نقش صنایع کوچک و متوسط در کاهش بیکاری و ایجاد رشد و رفاه اقتصادی و همچنین آسیبپذیری روشهای تامین مالی این صنایع در دورههای رکود اقتصادی، توجه به این صنایع در صدر اقدامات بانک مرکزی قرار گرفته است. در این ارتباط، با توجه به تاکید ویژه مقام معظم رهبری بر تقویت و حمایت از واحدهای کوچک و متوسط، دستورالعمل «تامین مالی بنگاههای کوچک و متوسط» توسط این بانک تهیه و در اردیبهشت ماه سال ۱۳۹۵ به شبکه بانکی کشور ابلاغ شد.

براساس دستورالعمل مزبور مقرر شد، بهمنظور تامین نقدینگی مورد نیاز بنگاههای تولیدی و حفظ اشتغال فعلی و ایجاد اشتغال جدید، بنگاههای تولیدی کوچک و متوسط که از بازار محصول مناسبی برخوردار بوده، لیکن به دلیل تنگناهای مالی و نداشتن سرمایه در گردش، تولید آنها متوقف شده و یا با ظرفیت پایین فعالیت میکنند و همچنین طرحهای تولیدی با پیشرفت فیزیکی بالای ۶۰ درصد، از پشتیبانی مالی بیشتری برخوردار شوند. متعاقباً با همکاری وزارت صنعت، معدن و تجارت، سامانه ثبتنام واحدهای تولیدی متقاضی دریافت تسهیلات راهاندازی شد تا زمینه ثبتنام و بررسی متقاضیان واجد شرایط در کارگروه استانی حمایت از تولید فراهم شود.

خوشبختانه آمار عملکرد دریافتی، نشانگر استقبال خوب متقاضیان و همکاری مناسب شبکه بانکی در اجرای این طرح بوده که در سال ۱۳۹۶ نیز کمک به تامین مالی این واحدها را در اولویت اقدامات خود قرار داده است. در این راستا، در سال ۱۳۹۶ تامین سرمایه در گردش مورد نیاز ۱۰ هزار بنگاه اقتصادی، تامین تسهیلات مورد نیاز ۶ هزار طرح نیمه تمام با پیشرفت فیزیکی حداقل ۶۰ درصد و تامین مالی مورد نیاز در بازسازی و نوسازی تعداد ۵هزار واحد اقتصادی در اولویت شبکه بانکی کشور قرار گرفته است که پیشبینی می شود اهداف مورد اشاره با تخصیص حدود ۳۰۰ هزار میلیارد ریال تسهیلات در سال ۱۳۹۶ تحقق یابد.

آمار عملکرد اجرای طرح حمایت از تامین مالی بنگاههای کوچک و متوسط از سال گذشته تا تاریخ ۲۵ دی ۱۳۹۶، نشان از تامین مالی تعداد ۳۹.۱ هزار بنگاه کوچک و متوسط با تخصیص مبلغی مجموعاً معادل ۲۷۶.۰ هزار میلیارد ریال توسط شبکه بانکی دارد. بدون تردید با توجه به نقش و اهمیتی که بنگاههای کوچک و متوسط در اقتصاد کشور به ویژه توسعه اشتغال دارند، تداوم حمایت از این بنگاهها در ماههای باقیمانده سال ۱۳۹۶، راهبرد مناسبی در جهت کمک به تحقق شعار نامگذاری امسال با عنوان «اقتصاد مقاومتی، تولید و اشتغال» خواهد بود.

در خصوص تسهیلات قرضالحسنه ازدواج نیز بانک مرکزی اقدام به راهاندازی و طراحی پایگاه اینترنتی ثبتنام تسهیلات قرضالحسنه ازدواج کرد و حسب پیگیریهای به عمل آمده از سوی بانک مرکزی و با تشویق و ترغیب شبکه بانکی، بانکهای عضو سامانه تسهیلات قرضالحسنه ازدواج از ۱۲ بانک در پایان خرداد ماه سال ۱۳۹۲ به ۳۲ بانک و موسسه اعتباری در سال ۱۳۹۶ افزایش یافته است؛ به گونهای که تسهیلات قرضالحسنه ازدواج در سال ۱۳۹۵ حدود ۹۸.۲ هزارمیلیارد ریال پرداخت شده است که نسبت به سال قبل در تعداد و ارزش تسهیلات به ترتیب ۲۶.۶ و ۳۰۰.۸ درصد رشد یافت. همچنین طی ده ماهه سال ۱۳۹۶ بیش از ۱۱۰.۹ هزارمیلیارد ریال تسهیلات قرضالحسنه پرداخت شده است.

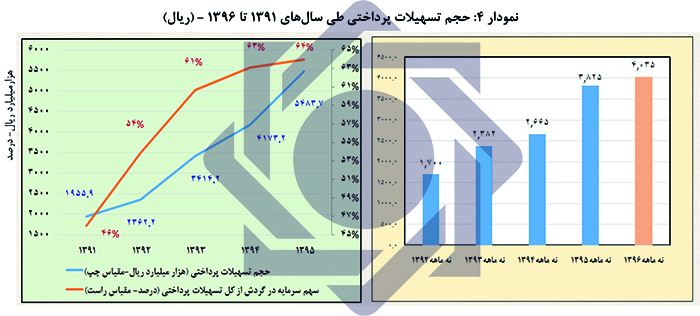

علاوه بر تمرکز بانک مرکزی بر بنگاه های کوچک و متوسط و ترویج سنت تسهیلات قرضالحسنه، سیاستهای کلان اعتباری بانک مرکزی از بدو استقرار دولت یازدهم نیز ناظر بر استفاده از ظرفیتهای خالی اقتصاد از طریق تأمین سرمایه در گردش واحدهای تولیدی و حمایت از بنگاههای کوچک و متوسط متمرکز بوده است؛ به طوریکه کل تسهیلات پرداختی شبکه بانکی در سال ۱۳۹۵، معادل ۵۴۸۴ هزارمیلیارد ریال بوده است که رشد ۳۱.۴ درصدی را نسبت به سال ۱۳۹۴ نشان میدهد. از مجموع تسهیلات سال ۱۳۹۵، سهم سرمایه در گردش به رقم ۶۴.۰ درصد رسیده که نسبت به رقم ۴۶ درصدی آن در سال ۱۳۹۱ افزایش قابل ملاحظهای نشان میدهد. علاوه بر این، حجم تسهیلات پرداختی در نه ماهه اول سال ۱۳۹۶ به ۴۰۳۴.۶ هزار میلیارد ریال رسید که نسبت به مدت مشابه سال قبل ۵.۵ درصد رشد داشته است.

همچنین، در نه ماهه اول سال ۱۳۹۶، ۶۲.۳ درصد از تسهیلات پرداختی بانک ها به سرمایه در گردش واحدهای تولیدی اختصاص پیدا کرده است که سهم بخش صنعت و معدن از این میزان، ۸۴.۹ درصد بوده است که بیانگر توجه و اولویتدهی به تأمین منابع برای این بخش توسط بانکها در سال جاری است.

۵- تامین مالی بخش مسکن و تقویت قدرت خرید مسکن خانوارها

بانک مرکزی در راستای کمک به رونق تولید و اشتغال در جامعه و به منظور تقویت تامین مالی بخش مسکن و افزایش قدرت خرید مسکن خانوارها با افزایش سقف تسهیلات بدون سپرده به زوجین اقدامات متعددی طبق مصوبه شورای پول و اعتبار در جلسه مورخ۱۲ اردیبهشت ماه ۱۳۹۶ انجام داده است:

- تجمیع امتیاز تسهیلات برای زوجین دارنده حساب پسانداز مسکن جوانان بانک مسکن، منوط به رعایت سقف اعطای تسهیلات متناسب با هر حساب براساس امتیاز حاصله زوجین به منظور اعطای تسهیلات مسکن برای یک پلاک ثبتی

- اعطای تسهیلات خرید مسکن بدون سپرده به زوجین توسط بانکهای تجاری و بانک مسکن، بر روی یک پلاک ثبتی

- بانک مسکن مجاز به پرداخت تسهیلات خرید مسکن بدون سپرده، به تسهیلاتگیرندگان مسکن از محل اوراق گواهی حق تقدم (علاوه بر سقفهای مصوب از محل اوراق مذکور) در حالت انفرادی تا سقف ۱۰۰ میلیون ریال و زوجین تا سقف ۲۰۰ میلیون ریال (هریک از زوجین حداکثر معادل ۱۰۰ میلیون ریال) شد.

- تجمیع تسهیلات فروش اقساطی مسکن از محل حسابهای صندوق پسانداز مسکن، پسانداز مسکن جوانان و صندوق پسانداز ساخت مسکن با تسهیلات مسکن بدون سپرده حداکثر معادل سقف تسهیلات خرید مسکن بدون سپرده بر روی یک واحد مسکونی

- افزایش سقف تسهیلات بدون سپرده جعاله مسکن به ۲۰۰ میلیون ریال برای یک پلاک ثبتی توسط بانکهای تجاری و بانک مسکن

- اعطای تسهیلات ساخت و خرید مسکن از سوی بانک توسعه تعاون صرفاً به تعاونیهای مسکن با رعایت سایر ضوابط و مقررات بانکی

- به منظور ایجاد تحرک در بخش مسکن و در راستای کمک به کاهش اقساط تسهیلات مسکن خانوارهای جوان و تشویق نوسازی بافتهای فرسوده، حسب مصوبه مورخ ۲۷ مهر ۱۳۹۵ شورای پول و اعتبار نرخ سود تسهیلات صندوق پسانداز مسکن یکم بانک مسکن از ۱۴ درصد در سال ۱۳۹۴ در روندی کاهشی به ۸ درصد در بافتهای فرسوده و ۹.۵ درصد در سایر مناطق شهری در سال ۱۳۹۵ کاهش یافت.

- از زمان راهاندازی حساب مسکن یکم ۲۹ اردیبهشت ۱۳۹۴ تا تاریخ ۲۲ آذر ۱۳۹۶ تعداد ۲۵۷.۸۸۸ فقره حساب به مبلغ ۵۴.۰۸۸.۴ میلیارد ریال بابت صندوق پس انداز مسکن یکم افتتاح شده است.

- از زمان راهاندازی حساب مورد اشاره تا پایان شهریور ماه سال ۱۳۹۶، به تعداد۱۶.۳۳۰ فقره تسهیلات به مبلغ ۱۱.۰۰۷ میلیارد ریال از محل حساب صندوق پس انداز مسکن یکم پرداخت شده است.

- در سال ۱۳۹۶سقف تسهیلات مسکن نخبگان از ۱۰۰۰ میلیون ریال به ۱۶۰۰ میلیون ریال افزایش یافت. در این زمینه، به میزان ۳۰۰.۰۰۰ واحد مسکونی، با سقفهای فردی ۵۰۰ میلیون ریال در کلان شهرها، ۴۰۰ میلیون ریال در شهرهای بالای ۲۰۰ هزار نفر و ۳۰۰ میلیون ریال برای سایر شهرها، همچنین اعطای تسهیلات ودیعه اسکان موقت ساکنین در بافت های فرسوده به میزان ۲۰۰، ۱۵۰ و ۱۰۰میلیون ریال (به ترتیب برای کلان شهرها، شهرهای بالای ۲۰۰ هزار نفر و سایر شهرها)، با اولویت تامین مسکن گروههای کمدرآمد و زوج های جوان به بانکهای عامل ابلاغ شد.

- حسب تصمیمات اخذ شده در کمیسیون اعتباری مورخ ۱۴تیر۱۳۹۶ این بانک مقرر شد: «با امکان استفاده از تسهیلات صندوق پس انداز مسکن یکم برای اعطای تسهیلات ساخت مسکن صرفاً در بافتهای فرسوده به انبوهسازان، مشروط به سپردهگذاری انبوهسازان در صندوق طبق ضوابط و مقررات موجود و لزوم فروش اقساطی تسهیلات موصوف پس از ساخت مسکن به افراد، با رعایت سقف حداکثر ۱۰ هزار میلیارد ریال ایجاد تعهد برای صندوق و قابل اعطاء به انبوهسازان در بافتهای فرسوده شهری موافقت به عمل آمد.»

- با عنایت به مصوبه مورخ ۱۹ مرداد ۱۳۹۵ شورای پول و اعتبار مبنی بر تسری طرح اوراق گواهی حق تقدم استفاده از تسهیلات مسکن بانک مسکن به بانک های تجاری مشروط به تایید طرح ارائه شده از سوی بانک عامل از حیث عملیاتی بودن و شرط تعادل در منابع و مصارف آن، کمیسیون اعتباری مورخ ۲۸ تیر ۱۳۹۶ با طرح ارایه شده از سوی بانک ملی ایران در این خصوص موافقت کرد. بر این اساس بانک ملی ایران به زودی نسبت به افتتاح حساب سپرده سرمایهگذاری خاص و انتشار اوراق گواهی حق تقدم استفاده از تسهیلات مسکن در فرابورس اقدام خواهد کرد.

نظر شما