به گزارش پایگاه خبری و تحلیلی اگزیم نیوز بررسی های اداره مدیریت ریسک صندوق ضمانت صادرات از وضعیت ریسک کشوری هند بر اساس آمارهایی که سازمان توسعه و همکاری های اقتصادی اعلام کرده نشان می دهد این کشور در گروه 3 این طبقه بندی قرار گرفته که حکایت از معدل «نسبتا کم ریسک» دارد.

بر اساس این گزارش صندوق ضمانت صادرات در قبال پوشش ریسک این کشور چند روش را در پیش گرفته است؛ نخستین روش ریسک دولت است که بر اساس آن اعتبارات کوتاه مدت، میان و بلندمدت تضمین شده توسط دولت هند را پوشش می دهد. روش دوم ریسک بانک است. بر اساس این گزارش پوشش دوم مربوط به ریسک های بانکی است.

صندوق ضمانت برای این منظور اعتبارات کوتاه، میان و بلند مدت تضمین شده توسط بانک های مورد قبول خود در هند را از طریق ضمانت نامه بانکی یا ILS پوشش می دهد. پوشش ریسک شرکت ها که سومین نوع پوشش ریسک محسوب می شود نیز در حالت حساب باز بدون تضمین در صورت احراز اعتبار خریدار از طریق شبکه های اطلاعاتی امکان پذیر است. بر اساس گزارش صندوق، سقف پوشش در نظر گرفته شده برای هند در کوتاه مدت 120 و در میان مدت و بلندمدت 240 میلیون دلار است.

همچنین بانک های IDBI، یونیون بانک هند، بانک بارودا، بانک ICICI بانک AXIS، بانک کانارا، استت بانک هند و بانک ملی پنجاب همگی از جمله بانک هایی هستند که مورد قبول صندوق ضمانت هستند.

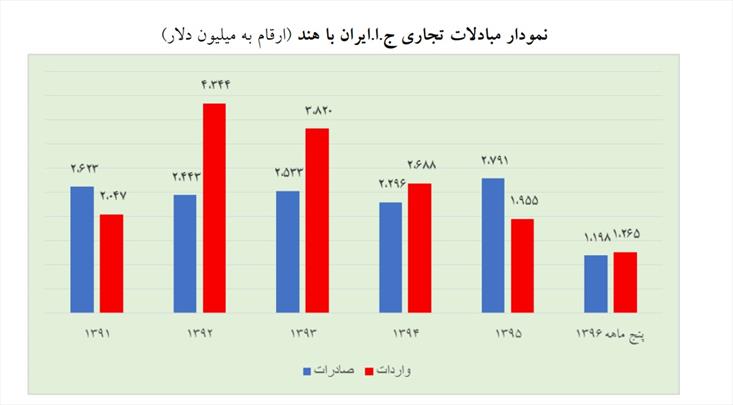

در این بین بررسی مبادلات تجاری ایران و هند نیز نشان می دهد ایران در 5 ماهه سال 96 رقمی معادل یک میلیارد و 198 میلیون دلار صادرات و یک میلیارد و 265 میلیون دلار واردات از هند داشته است. میعانات گازی، اوره، اتیلن گلایکول، استیرن، متانول، پروپان مایع شده، آمونیاک بدون آب، پلی اتیلن، قیرنفت، محصولات آهنی اسفنجی، سرب تصفیه شده، روی غیرممزوج، موم پارافین، پسته، خرما و سنگ گچ از جمله محصولاتی هستند که ایران به هند صادر می کند.

بررسی وضعیت اقتصادی و سیاست گذاری های هند در سال های اخیر نشان می دهد این کشور به دلیل خارج نمودن برخی اسکناس های رایج در سال های 17-2016 با کاهش محدود رشد اقتصادی روبرو شود. انقباض سرمایه گذاری و کاهش مصرف بخش خصوصی نیز در این رابطه موجب کاهش تقاضای داخلی شد؛ هرچند این موضوع با افزایش مخارج دولت تا حدی جبران شد و صادرات نیز تا حدی رشد کرد.

با نگاهی به آینده به نظر می رسد که تأثیرات منفی این سیاستکاهش خواهد یافت و طی فصول اینده اقتصاد این کشور به موقعیت خوبی خواهد رسید. صادرات به موازات افزایش تقاضای جهانی بهبود بهبود یافته و با ورود اسکناس های جدید به چرخه مصر ف بخش خصوصی نیز به تدریج تقویت خواهد شد.

در بلند مدت بهبود شرایط مالی برای سرمایه گذاری و ایجاد محیطی برای رشد پایدار امری حیاتی محسوب می شود. از سوی دیگر افزایش شدید سپرده ها در پی شوک ناشی از ورود اسکناس های جدید آزادی عمل کمتری به بانک ها برای کاهش نرخ بهره وام ها خواهد داد. به نظر می رسد پیشرفت اصلاحات منجر به جذب سرمایه گذاری خارجی شود و رشد تولید ناخالص داخلی در پایان سال مالی 18-2017 به 7.2 درصد افزایش یابد. این رقم سال قبل از آن 7.1 درصد بوده است.

در این گزارش پیش بینی شده است که نظام مالی کماکان تداوم می یابد. سطح بدهی عمومی علیرغم کاهش قابل توجه طی 10 سال گذشته همچنان بالاست. با وجود این که دولت همچنان در مسیر سیاست ثبات مالی گام برمی دارد اما سرعت ان در حدی نیست که بتواند اثرات نامطلوب ناشی از حذف برخی اسکناس ها از چرخه اقتصاد را از بین ببرد. در سال مالی 17-2016 دولت توانست به هدف خود مبنی بر کاهش کسری بودجه از 3.9 درصد تولید ناخالص داخلی به 3.5 درصد ناخالص برسد.

هدف در نظر گرفته شده برای کسری بودجه آینده 3.2 درصد تولید ناخالص داخلی است که دست یافتن به آن به سال بعد یعنی 19-2018 موکول شد. با افزایش سطح نااطمینانی بانک مرکزی ممکن است در کوتاه مدت روش انتظار و مشاهده را در پیش بگیرد. بانک مرکزی بر سر دوراهی تصمیم گیری قرار دارد؛ کاهش نرخ بهره به منظور افزایش رشد اقتصادی یا پذیرش یک موضع دفاعی در پی نقدینگی بیش از حد سیستم بانکی پس از حد سیستم بانکی پس از شوک ناشی از خروج اسکناس ها، ریسک های مطلوب نسبت به چشم انداز تورم پایه و احتمال افزایش نرخ بهره از سوی فدرال رزرو.

در این بین سیستم بانکی ضعیف همچنان موضوع نگرانی است؛ نسبت وام های معوقه ناخالص در سال 16-2015 رقم 7.5 درصد بود. از نظر ساختاری محیط تجاری نامطلوب مانع اصلی رشد محسوب می شود. رتبه کشور به لحاظ انجام کسب و کار ضعیف بوده و طبق گزارش بانک بانک جهانی از بین 190 کشور حائز رتبه 130 است که عمدتا به دلیل ضعف سیستم مالیاتی و مقررات ضعیف ناظر بر اجرای قراردادها است.

بر اساس این گزارش هند با تولید ناخالص داخلی 2264 میلیارد دلاری در سال گذشته و درآمد سرانه 1603 دلاری محصولاتی همچون نفت و مواد نفتی، تولیدات معدنی غیرفلزی، اشیای تزیینی پوشاک، نخ منسوجات و محصولات وابسته، انواع اشیای تولیدی را صادر می کند. مهمترین شرکای صادراتی این کشور عبارتند از ایالات متحده با سهم 15 درصدی، امارات متحده عربی با سهم 11 درصدی، هنگ کنگ با سهم 5 درصدی، چین با سهم 4 درصدی و انگلیس با سهم 3 درصدی.

همچنین اقلام مهم وارداتی این کشور عبارتند از نفت و مواد نفتی، طلا، غیرپولی (به جز سنگ معدن و کنسانتره طلا)، تولیدات معدنی غیرفلزی، مخابرات و تجهیزات ضبط صدا، لوازم برقی و تجهیزات و قطعات آن که مهمترین شرکای وارداتی این کشور نیز عبارتند از چین با سهم 16 درصدی، سوئیس با سهم 6 درصدی، ایالات متحده با سهم 6 درصدی، امارات متحده عربی 5 درصدی و عربستان سعودی با سهم 4 درصدی.

در رابطه با مهمترین نقاط قوت این کشور در عرصه اقتصادی می توان به موارد زیر اشاره کرد:

-

دموکراسی پایدار توام با تغییرات صلح آمیز دولت

-

بازار داخلی بزرگ و کاهش اثرپذیری اقتصاد کشور از چرخه کسب وکار جهانی

-

تنوع بخشی موفق در تولیدات کارخانه ای( وسایل نقلیه موتوری) و خدمات ( شامل مراکز تلفن، فناوری اطلاعات و بیوتکنولوژی)

-

رشد بالای تولید ناخالص داخلی سالانه

-

سطح اندک بدهی خارجی نسبت به درآمد و ظرفیت بازپرداخت

-

دارای ذخایر ارزی قوی

البته اقتصاد هند نیز همچون همه کشورهای دنیا با ضعف هایی نیز همراه است که مهمترین نقاط ضعف آن را باید در موارد زیر جستجو کرد:

-

آسیب پذیری نسبت به بلایای طبیعی (از جمله سونامی، خشکسالی، سیل و زلزله)

-

تداوم ناآرامی در منطقه کشمیر و منبع بالقوه برای منازعات سیاسی

-

سیستم سیاسی تمایل دارد بین دولت هایی که توانایی اصلاحات اقتصادی نداشته اند ائتلاف ایجاد نماید.

-

فقر گسترده و توزیع درآمدی نامتعادل.

نظر شما