به گزارش روز شنبه اگزیم نیوز، منطق تفویض اختیار به بانکهای مرکزی مستقل، عمدتاً از تجربه دهه ۱۹۷۰ میلادی شکل گرفت. در آن دوره باور عمده سیاستگذاران، وجود یک رابطه بده - بستان میان سطح تورم و نرخ بیکاری بود که مطابق با آن، سطوح بالاتر تورم با نرخهای پایدار و کمتر بیکاری همگام میشد.

نحوه اثرگذاری نرخهای بالاتر تورم همزمان با کنترل انتظارات تورمی میتوانست به تحریک تقاضای کل و اشتغال بیانجامد. اجرای این سیاست در دهه ۷۰ میلادی مسیری را طی کرد که بعدا به «ناسازگاری پویا» (Dynamic Inconsistency) معروف شد که به «تورش زمان حال» نیز شهره است.

بدین طریق که اجرای سیاست افزایش تورم همراه با گذشت زمان، با خودداری دولتها از کاهش تورم مواجه میشد، چرا که کنترل تورم در سطوح پایینتر به بیکاری بالا و رشد اقتصادی کمتر منجر میشد. بنابراین به تدریج انتظارات تورمی، همراه با دستمزدها و سایر قیمتها با سطح جدید تورم بالا، تعدیل شده و به مرور زمان بده - بستان میان سطح تورم و نرخ بیکاری دیگر معنای خود را از دست میداد. به طوری که با وجود افزایش سطوح تورم، بیکاری در بلندمدت از اشتغال کامل فاصله معناداری نمیگرفت و افت نمیکرد.

این موضوع موجب شد اعتبار بانکهای مرکزی از دست برود و اقداماتی برای بازیابی اعتبار صورت پذیرد تا نهادی شکل گیرد که بتواند ثبات قیمتها را اعمال کند. بدین ترتیب، بانکهای مرکزی باید پایداری قیمتها را دنبال میکردند و از هر فشار سیاسی متضاد با هدف کنترل قیمتها، فاصله میگرفتند. بنابرین در اواخر دهه ۸۰ میلادی، تعداد زیادی از کشورها به علت مشاهدات تجربی موفق سایرین، در راستای اعطای اختیارات به بانکهای مرکزی برآمده و استقلال سیاست پولی را برای اهداف کنترل تورمی به کار بردند.

در بین سالهای ۱۹۸۰ تا ۱۹۹۰، به کارگیری لنگرهای اسمی در هدایت سیاست پولی و کنترل قیمت رواج داشت؛ اما پس از بحرانهای ارزی ۱۹۹۴ تا ۲۰۰۱ که اکثرا مربوط به کشورهای آمریکا لاتین بودند، رویکرد عمومی در سیاستگذاری مطلوب پولی از لنگر کردن اسمی نرخ ارز به سوی هدفگذاری تورم و اتکا به بانکهای مرکزی مستقل، تغییر نگرشی اساسی پیدا کرد.

اهمیت استقلال بانک مرکزی

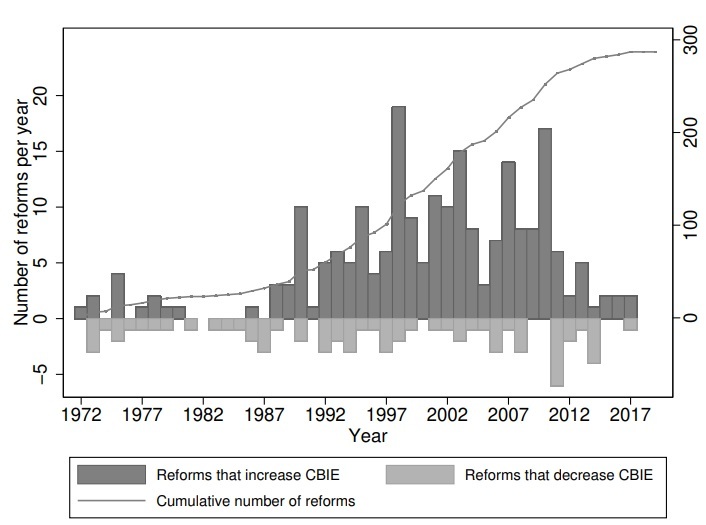

انجام اصلاحات بانکی در کشورهای توسعه یافته و در حال توسعه، پس از سال ۱۹۹۰ میلادی موجب آزادی عمل بیشتر بانکهای مرکزی شد. مطالعات بسیاری در خصوص روابط تجربی روند اصلاحات بر متغیرهای کلان اقتصادی انجام شده است که بیشتر تحقیقات در دهه ۹۰ میلادی بر موضوع استقلال بانکهای مرکزی متمرکز بودند.

نمودار ۱) تعداد اصلاحات قانونی مثبت و منفی در راستای اعطای اقتدار به بانکهای مرکزی در سطح جهان (روملی، ۲۰۲۲)

در ادامه، مروری بر مطالعات مهم در حوزه اعطای اقتدار به بانکهای مرکزی انجام شده است.

در اقتصادهای توسعه یافته، استقلال بانکهای مرکزی با متوسط تورم همبستگی منفی داشته و این رابطه از نظر آماری و اقتصادی معنادار بوده که مثال بارز آن بانک انگلستان است. در دهه ۷۰ میلادی اقتصاد بریتانیا از تورمهای بالا رنج میبرد و پس از اصلاحات ۱۹۹۷ در راستای استقلال بیشتر بانک مرکزی انگلستان، تورم متوسط سالانه بریتانیا ۴ درصد کاهش را تجربه کرد.

لازم به ذکر است، شواهد تجربی محکمی در زمینه استقلال بانک مرکزی و تاثیر آن بر کاهش تورم بلندمدت وجود دارد؛ اما از سوی دیگر، استقلال بانک مرکزی تاثیر خاصی بر رشد حقیقی اقتصاد در بلندمدت نخواهد گذاشت (آلسینا و سامرز، ۱۹۹۳). به طور خلاصه میتوان علت اصلی این پدیده را خنثایی بلندمدت پول دانست. بدین ترتیب میتوان بیان کرد؛ کشورهایی با بانک مرکزی مستقلتر، بدون اینکه ضرری به اقتصاد حقیقی وارد شود، از تورم کمتری برخوردار بودهاند.

در این میان، تورم متوسط پایین نسبت به تورم متوسط بالا مزیتهایی داراست که آن را ارجح میکند؛ به طور مثال، پیشبینی پذیری بیشتر قراردادها در افق بلندمدت که موجب تنظیم بهتر برنامه سرمایهگذاری و مصرف در سطح کلان خواهد شد.

هرچند همبستگی نزدیک و قابل توجهی میان کاهش تورم و استقلال بانک مرکزی در کشورهای توسعه یافته وجود دارد، اما این مسئله در کشورهای درحال توسعه انقدر واضح نیست. از جمله پیچیدگیهای مطالعات در کشورهای درحال توسعه، جایگزینی روسای بانکهای مرکزی و وجود همبستگی بالای آن با تورم است؛ اما جهت علیت مشخص نیست. به عبارت دیگر، اینکه تورم بالا منجر به برکناری روسا شده یا اینکه برکناریهای مکرر روسای بانک مرکزی، به علل سیاسی، موجب خدشهدار شدن وضعیت تورمی شده است معلوم نیست.

ابعاد مختلف استقلال بانک مرکزی

بیشتر بحثها حول استقلال بانک مرکزی، به دو جنبه از اقتدار اشاره دارند. یکی با هدف استقلال بانک مرکزی از نفوذ سیاسی اشخاص در تعیین اهداف سیاستی است و دیگری این اجازه را به بانک مرکزی میدهد تا مختارانه از ابزارهای سیاستی برای احقاق اهداف استفاده کند.

گریلی، ماسیاندارو و تابلینی در سال ۱۹۹۱ از این دو جنبه به عنوان «استقلال سیاسی» و «استقلال اقتصادی» بانک مرکزی یاد میکنند. همچنین دبل و فیشر در سال ۱۹۹۴ آنرا به عنوان «استقلال هدف» و «استقلال ابزار» میخوانند.

به طور مثال در کشور بریتانیا، بانک مرکزی انگلستان استقلال هدف ندارد، زیرا براساس اعلام خود بانک، تورم هدف، توسط دولت بریتانیا تعیین میشود.

در فدرال رزرو (بانک مرکزی آمریکا)، اهداف مورد نظر طبق منشور قانونی بانک تعیین شده، اما اشاره آن (نرخ رسیدن به اشتغال کامل) مبهم بوده و تفسیر این نرخ به عهده فدرال رزرو گذاشته شده است. بدین ترتیب فدرال رزرو در انتخاب اهداف پولی از انعطاف بیشتری برخوردار است.

هدف الزامآور بانک مرکزی اروپا، ایجاد ثبات قیمتی است و در برداشت خود از این هدف، آزادی داشته تا شاخص خاصی را هدف گرفته یا تعریف خاصی از ثبات قیمتی داشته باشد.

علاوه بر این؛ استقلال ابزار، تنها به توانایی بانکهای مرکزی در استفاده از ابزارهای پولی برای تعقیب اهداف سیاستی اشاره دارد. با توجه به این مسئله، با اینکه بانک مرکزی انگلستان استقلال هدف ندارد، اما استقلال ابزاری دارد؛ یعنی گرچه نرخ تورم هدف توسط دولت دیکته میشود، اما در استفاده از ابزارهای پولی، دخالتی از سوی دولت صورت نمیگیرد. از سوی دیگر، فدرال رزرو و بانک مرکزی اروپا به طور کامل استقلال ابزاری دارند.

شاخص طراحی شده توسط کوکیرمن، وب و نیاپتی در سال ۱۹۹۱ در خصوص غربال استقلال بانکهای مرکزی به چهار بخش تقسیم میشود. ۱. بانک مرکزی استقلال بیشتری خواهد داشت اگر رئیس آن توسط هیاتی داخل بانک مرکزی تعیین شود، نسبت به زمانی که رئیس بانک مرکزی توسط رئیس جمهور (نخست وزیر) یا وزیر دارایی انتخاب شود. ۲. استقلال بانک مرکزی بیشتر است، هرچه میزان تصمیمات سیاستی مستقل از دخالت دولت اخذ شود. ۳. اگر در اساسنامه بانک مرکزی قید شده باشد که ثبات قیمت تنها یا اصلیترین هدف سیاست پولی است، آنگاه بانک مرکزی مستقلتر است. ۴. اگر محدودیتهایی در توانایی دولت برای استقراض از بانک مرکزی وجود داشته باشد، استقلال بیشتری نصیب بانک مرکزی میشود.

بدین ترتیب، محققان با ادغام جنبههای ذکر شده، شاخص ترکیبی ساخته تا میزان استقلال بانک مرکزی در جهان را رتبه بندی کنند.

انتقادات به استقلال کامل بانک مرکزی

در ادبیات موضوع، پژوهشهایی به چشم میخورد که بر خلاف جریان اصلی نتیجه گرفتند. از جمله مطالعات این حوزه، نتایج تحقیق دبل و فیشر در سال ۱۹۹۴ است که نشان میدهد عدم استقلال در هدف و استقلال در ابزار به متوسط تورم پایینتری از رژیم متعارف منجر میشود، اما این مطالعه، شواهد کافی برای ارائه ندارد.

نتیجهگیری کارل والش در سال ۲۰۰۵ از مرور ادبیات استقلال بانکهای مرکزی نشان میدهد؛ هرچند در سیر تاریخ، کشورها بانکهای مرکزی مستقلتری را شکل دادهاند، اما ایده استقلال کامل بانک مرکزی تحت انتقادات شدیدی است. این انتقادات معمولا متمرکز بر خطر ناشی از کاهش شفافیت و عدمپاسخگویی مناسب بانکهای مرکزی کاملا مستقل است.

هرچند تورم پایین و پایدار، یک هدف اقتصادی-اجتماعی مطلوب است، اما تنها هدف اقتصاد کلان نیست. اثر سیاستهای پولی بر متغیرهای حقیقی اقتصاد در بلندمدت خنثی بوده، اما در کوتاهمدت میتواند بر متغیرهای حقیقی موثر باشد. در رویکردهای استقلال سیاسی بانک مرکزی، باید سازوکاری تعریف شود تا از پاسخگویی و شفافیت سیاستگذاریها، اطمینان حاصل شود. بدین علت، اصلاحات بانک مرکزی به طور معمول بر استقلال ابزاری تکیه داشته و نقش تعیین خط مشی سیاستی و نظارت بر عملکرد آن به دولت منتخب مردم، واگذار شده است.

به طور کلی، نقد بر مسئله استقلال بانکهای مرکزی به دو شاخه تقسیم میشوند: ۱. مطالعات بین کشوری که بر روی استقلال بانکهای مرکزی صورت گرفته، نتوانستهاند به خوبی سایر عوامل متمایز کننده میان کشورها را کنترل کرده و از این ناحیه دچار تورش در نتایج شدهاند. همچنین در محیط اقتصاد کلان کشورهایی که توسط بانک مرکزی مستقلتر اداره میشوند، عواملی موجود است که به صورت سیستماتیک با تورم متوسط وابستگی دارد. مطالعه کامپیلو و میرون در سال ۱۹۹۷، پس از کنترل سایر عوامل بالقوه و موثر بر تورم، شواهد اندکی در خصوص رابطه میان استقلال بانک مرکزی و تورم متوسط را کشف کردهاند. ۲. برونزا در نظر گرفتن استقلال بانک مرکزی یک اشتباه است. سطح متوسط تورم و میزان استقلال بانک مرکزی به طور مشترک توسط قدرت سیاسی حوزههای انتخابیه مخالف با تورم تعیین میشود. در صورت فقدان قدرت حوزههای انتخابیه، استقلال بانک مرکزی به کاهش متوسط تورم نمیانجامد.

نظر شما