به گزارش روز جمعه اگزیم نیوز، روزبه شریعتی با اشاره به اینکه بازار سرمایه دماسنج اقتصاد یک کشور است، اظهار داشت: هرچقدر اقتصاد دستوریتر و با دخالتهای بیشتر باشد، تاثیر بیشتری روی فعل و انفعالات شرکتها میگذارد. بازار سرمایه ایران هم از این قاعده مستثنی نیست. میتوان گفت آغاز این دستکاریها از سال ۱۳۹۸ برای تامین مالی شروع و در نهایت نیز به صورت رسمی اعلام شد که ۳۵ هزار میلیارد تومان تامین مالی از بازار سرمایه صورت گرفته است.

وی ادامه داد: در آن زمان تصمیمهای مقطعی و کارشناسی نشدهای برای جبران یک مشکل بزرگتر گرفته می شد اما همین تصمیم بغرنج و ادامه دار میشد. از جمله آن میتوان به سهام عدالت و صندوقهای دارایکم و پالایشی یکم اشاره کرد که تبعات آن همچنان ادامه دارد.

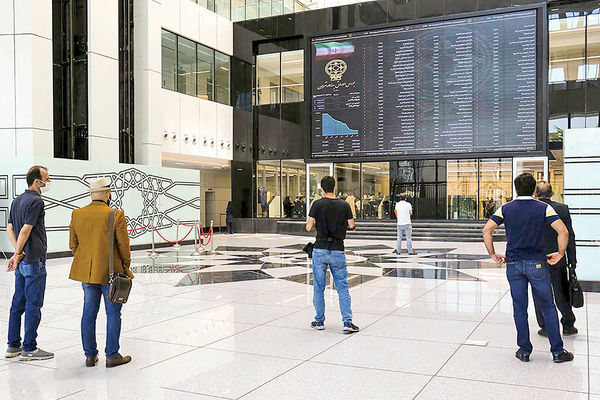

بورس به ضربهگیر اقتصاد تبدیل شد

این کارشناس بازار سرمایه با اشاره به وعدههای دولت سیزدهم درمورد اصلاح وضعیت بازار سرمایه، گفت: وضعیت کنونی این بازار معلول برخی اتفاقهایی است که داخل کشور رخ میدهد. اتفاقهایی مانند تصمیم گیریهای اقتصادی، سیاستهای پولی، بیثباتی در رویههای اقتصادی و سیاسی و... که روی امنیت خاطر اقتصادی تاثیر میگذارد.

شریعتی با بیان اینکه مهمترین ریسک در بازار نرخ انرژیای است که با شرکتهای بورسی حساب شده است، افزود: کسی انتظار ندارد نرخ انرژی بسیار ارزان به شرکتها داده شود اما این انتظار وجود دارد که نسبت به کشورهایی که در دنیا درحال رقابت با ما هستند، مزیت رقابتی را حفظ کنیم. بخشی از اعتماد سرمایهگذاران زمانی از دست رفت که این گمان وجود داشت توافق و گشایش اقتصادی صورت میگیرد اما نگرفت.

روش تامین مالی دولت در بورس

وی با اشاره به تامین مالی دولت از بورس، گفت: اینکه گفته میشود دولت از بازار بورس تامین مالی نکرده اشتباه است زیرا لزوما قرار نیست دولت مستقیم سهام بفروشد؛ همین که هزینههای انرژی را نسبت به شرکتهای رقیب در دنیا بالاتر ببرند اما نرخ فروش را در بورس کالا با نرخ نیمایی و پایینتر از قیمتهای جهانی محاسبه کنند خودش نوعی تامین مالی است. همین که زیرمجموعههای دولت از جمله صندوق بازنشستگی، تامین اجتماعی، فرهنگیان و... برای جبران تامین هزینهها مجبور به فروش سهام شوند نوعی تامین مالی از بازار سرمایه است.

این کارشناس بازار سرمایه ادامه داد: نرخ فروش فولاد خوزستان نسبت به سال ۱۳۹۹ حدود ۵۰ درصد رشد کرده اما میزان سودآوری آن کمتر شده که دلیل آن افزایش شدید هزینهها است. صورت مالی شش ماهه ایران خودرو نشان میدهد به این مجموعه به دلیل نرخگذاری دستوری بیش از ۱۱ هزار میلیارد تومان ضرر تحمیل شده است. شرکتهای اورهساز بیش از ۳۰ هزار میلیارد تومان مطالبات دولتی بابت اوره کشاورزی دارند. همه اینها تامین مالی از بازار سرمایه است.

شریعتی با تاکید بر اینکه نرخ فروش شرکتها به شدت کنترل می شود، افزود: گمان میشود از این طریق میتوان جلوی افزایش تورم را گرفت. از طرف دیگر بانک مرکزی سیاستهای انقباضی شدیدی در پیش گرفته است تا جلوی تورم را بگیرد. این موضوع باعث شده است بانکهای ضعیفتر مجبور شوند برای تامین مالی پیشنهاد نرخ سود سنگین ارائه دهند که بعضا به ۲۶ درصد هم رسیده است. نرخ اوراق بانکی نیز به بالای ۲۵ درصد رسیده است. نرخ سود بدون ریسک به بالای ۲۵ درصد رسیده است و احتمال دارد دولت برای تامین مالی نرخ را بالاتر هم ببرد.

بازار از عدم صداقت آسیب میبیند

وی درمورد شاخص کل بورس گفت: عدد شاخص کل درست نیست زیرا روی یک سری شرکتها بالا و پایین میشود. انتظار میرفت با گزارشهای شش ماهه حال و هوای بازار بهتر شود اما متاسفانه حجم معاملات بسیار پایین است. سرمایهگذاران به دلیل ریسکها تمایلی به سرمایه گذاری ندارند. سه ماه دیگر نیز با ریسک بودجه مواجه خواهیم شد و ممکن است دولت برای تامین مالی دوباره دست داخل جیب شرکتها کند.

نظر شما