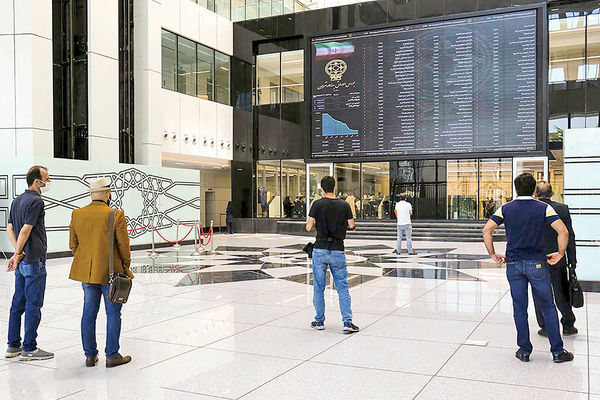

به گزارش روز شنبه اگزیم نیوز، معاملات بورس در سال ۱۴۰۰ روزهای پر فراز و نشیبی را پشت سر گذاشت و سبب شک و تردید سهامداران برای سرمایهگذاری در بازار سهام یا دیگر بازارهای سرمایه گذاری شد.

ایجاد چنین روندی در بازار بارها مورد بحث و ارزیابی کارشناسان حاضر در بازار قرار گرفت و هر بار فعالان حاضر در بازار عوامل مختلفی را زمینه ساز ایجاد نوسانات شدید معاملات بورس در سالی که گذشت، اعلام کردند.

برخی چنین اعتقادی داشتند که بازار سهام تحت تاثیر حمایتهای اشتباه دولت دوازدهم به رشدی غیرواقعی دست پیدا کرد و بعد از آن به دلیل افزایش کاذب قیمت سهام شرکتها و ایجاد فاصله در ارزش بنیادی آنها لازم بود تا بازار هر چه زودتر وارد مدار نزولی شود و شاخص بورس از حباب ایجاد شده خود خارج شود.

کارشناسان در کنار ارزیابیهای خود همیشه اصلیترین عامل تاثیرگذار در نوسان معاملات بورس را نبود نقدینگی و ترس سهامداران از سرمایه گذاری در این بازار عنوان میکردند و معتقد بودند که که با توجه به حمایت همه جانبه دولت سیزدهم از بازار سرمایه و سهامداران حاضر در این بازار به محض ورود نقدینگی به این بازار میتوان شاهد بازگشت رشد به شاخص بورس و بهبود معاملات این بازار باشیم.

آمارهای ارائه شده حاکی از آن است که اکنون نقدینگیهای زیادی در صندوقهای سرمایه گذاری قرار دارد که این پولها تا زمان رفع ابهامات موجود نمیتوانند وارد بازار شوند و در صورت رفع مسایل ایجاد شده در این بازار که به شدت روند معاملات بورس در سال ۱۴۰۰ را تحت تاثیر خود قرار داده بودند، میتوان شاهد روزهای پررونق در معاملات بازار سهام باشیم.

اکنون با توجه به قرار گرفتن بازار سرمایه در نقطه ارزندگی برای سرمایهگذاری، اکثر سهامداران به دنبال شفافسازیهای لازم در راستای چندوچون نوسانات ایجاد شده در معاملات بازار سهام طی سال ۱۴۰۰ هستند، در این زمینه «جواد عشقی نژاد»نایب رییس هیات مدیره شرکت بورس تهران به بررسی دقیق روند معاملات بورس در سالی که گذشت و نیز عوامل تاثیرگذار در بازار سهام پرداخته است که در ادامه آن را میخوانید.

از نظر شما چه عواملی زمینهساز ایجاد نوسانات در بازار سهام سال ۱۴۰۰ بوده است؟

«عشقینژاد»: علت نوسانات بازار در سال ۱۴۰۰ ناشی از چند عامل بوده است و نمیتوان این اتفاق را فقط تحت تاثیر از یک دلیل دانست.

در ابتدا رشد بیش از اندازه و سریع بازار سرمایه در سال ۹۹، آماده نبودن زیرساختهای فنی بازار و افزایش بی رویه قیمت سهام منجر شد تا بازار در سال ۱۴۰۰ با اصلاح قیمتی و تخلیه حباب همراه شود و قیمت سهام شرکتها به پارامترهای بنیادی خود نزدیک تر شوند.

همچنین افزایش نرخ بهره به عنوان سیاست انقباظی پولی، اجرای ناقص آن و افزایش هزینههای دولت در سال ۹۹ و ۱۴۰۰ باعثد شد تا دولت سیزدهم با کسری بودجه همراه شود، همین موضوع سبب شد تا دولت مجبور به فروش اوراق شود و با رشد فروش اوراق، نرخ بهره افزایش پیدا کرد؛ بنابراین افزایش نرخ بهره باعث کاهش جذابیت بازار سهام و ایجاد زمینه در رکود معاملات بازار سهام شد.

در ادامه ریسکهای ناشی از قانون بودجه در فصل پائیز اعم از افزایش نرخ بهره مالکانه معادن، افزایش نرخ خوراک و سوخت و ... منجر شد بازار تا زمان تصویب بودجه کمی محتاطانه رفتار کند.

خروج افراد حقیقی از بازار از دیگر عواملی است که در روند معاملات بورس تاثیرگذار بود. افراد حقیقی زیادی که در سال ۹۹ وارد بازار شدند، قادر به کسب سود معقول از بازار نبودند و در بسیاری از موارد با زیان همراه شدند، این موضوع سبب شد تا افراد به دنبال خروج سرمایه خود از بازار باشند و همین امر به مراتب منجر به افزایش فشار فروش و ایجاد آسیب به اعتماد سرمایهگذاران شد.

از نظر شما سال ۱۴۰۱ سال سرمایه گذاری در کدام یک از بازارهای سرمایه گذاری خواهد بود؟

عشقینژاد: پاسخ به این سوال نیاز به تحلیل اقتصاد سیاسی و روابط بین الملل است.

در صورت موفقیت در مذاکرات و احیای برجام، شرایط تا حدودی شبیه سالهای ۹۳ تا ۹۶ میشود و ضمن کاهش انتظارات تورمی، بازارهای مالی وارد رکود خواهند شد.

از طرفی اکنون برخی بازارها تا حدودی آماده استقبال از توافق شدهاند (همانند دلار که از ۳۱ هزار تومان تا کمتر از ۲۶ هزار تومان کاهش یافت) و بعضی بازارها اعم از بازار خودرو و مسکن خیلی وزن توافق را در معاملات خود لحاظ نکردند و به احتمال زیاد در صورت توافق با اصلاح قیمتی یا اصلاح زمانی همراه خواهند شد.

از طرفی بازار سهام نیز تا حدودی خود را برای سناریو توافق آماده کرده است و با احیای برجام تا حدودی شاهد ورود نقدینگی به این بازار هستیم.

همچنین باید این موضوع را مورد توجه قرار داد که بازار سپرده بازاری کم ریسک است و در صورت توافق این احتمال وجود دارد که بخشی از نقدینگی به سمت سپردهها پیش بروند و بخش دیگر وارد بازار سرمایه شوند.

آیا از نظر شما می توان در سال ۱۴۰۱ امیدوار به تغییر مسیر بورس و ورود دوباره نقدینگیها به بازار سرمایه باشیم؟

«عشقینژاد»: در صورت کاهش نرخ بهره، بازار سرمایه تنها بازاری است که برای سرمایهگذاری دارای جذابیت خواهد بود.

البته این موضوع نباید فراموش شود که مردم به دلیل اتفاقات سال ۹۹ و نیز اقدامات اشتباه دولت دوازدهم نسبت به بازار بی اعتماد شدهاند و همین موضوع فرآیند جذب نقدینگی را کند میکند.

دولت سیزدهم در این بازار اقدامات مهمی مانند حذف قیمت گذاری دستوری در کالاهایی مانند سیمان و فولاد و تسریع در واگذاری سهام سرخابی ها انجام داد، نظر شما نسبت به این اقدامات دولت سیزدهم چیست؟

«عشقینژاد»: حذف قیمتگذاری دستوری یکی از خواستههای فعالین اقتصادی و فعالین بازار سرمایه است و جزو اقدامات مهمی بود که دولت فعلی آن را به مرحله اجرا رساند اما انجام این کار به تنهایی منجر به حمایت از بازار نمیشود و عدم وجود قیمت گذاری دستوری میتواند به عنوان حق حداقلی هر شرکتی تلقی شود که دولتهای قبل همیشه نسبت به این موضوع بی توجه بودند.

همچنین اکنون صنایع لاستیکی به دلیل عدم دریافت مجوز افزایش قیمت، در شرایط نامناسبی قرار دارند و سودسازی شرکتها شدیدا تحت تاثیر قرار گرفته است.

از دیگر اقدامات مهم دولت سیزدهم، واگذاری سهام دو تیم دولتی است که باید دید قصد دولت از واگذاری سهام چیست؟! اگر دولت به دنبال این است تا مدیریت را به بخش خصوصی واگذار کند میتوان امیدوار به بهبود شرایط دو تیم سرخابی بود اما در صورتیکه دولت همچنان تمایل نداشته باشد مدیریت دو تیم را واگذار کند، بعید است اتفاق خاصی رخ بدهد.

برخی معتقدند که دولت سیزدهم عامل اصلی ریزش بازار بود، این در حالیست که بورس از مرداد ماه ٩٩ و در دولت دوازدهم آغاز به ریزش کرد، آیا از نظر شما دولت «آیت الله رییسی» نقشی در ریزش بازار داشته است یا خیر؟

«عشقینژاد»: در مورد این موضوع باید چند مساله را از یکدیگر تفکیک و مورد ارزیابی قرار داد.

در ابتدا جوسازیهایی در سال ۹۹ و توسط دولت دوازهم صورت گرفت که با مدیریت نادرست خود نتوانستند به پویایی بازار سرمایه کمک کنند، در حالی که در صورت مدیریت صحیح، جریان پولی میتوانست کمک کننده به شرکتها برای تامین مالی باشد و مردم از بورس تجربه خوبی را کسب کنند.

در دولت سیزدهم نیز با وجود تمایل بر حمایت بازار اما با اخذ تصمیماتی مانند افزایش نرخ گاز صنایع، افزایش نرخ مالکانه معادن، برداشتن معافیت مالیاتی شرکتهای بورسی ترسی را در بازار ایجاد کرد که مجموع آن منجر به ادامه کاهش اعتماد مردم به بورس شد.

از نظر شما آغاز ریزش بازار در دولت دوازدهم ناشی از چه عواملی بود؟

«عشقینژاد»: در سال گذشته، رخ دادن ناهماهنگیهایی میان تیم اقتصادی دولت وقت در خصوص صندوق پالایش یکم و نیز افزایش قیمت شدید سهام در سال ۹۹ منجر به ریزش بازار شد.

دعوت گسترده مردم توسط دولت دوازدهم، آماده نبودن زیرساختها و حتی دستورالعملها منجر به ورود زیاد پول به بورس و افزایش ناگهانی قیمت سهام شد و پس از مدتی، قیمت سهام از ارزش ذاتی خود فاصله گرفتند و همین امر زمینه ساز ریزش شاخص بورس در بازار بود.

توصیه شما به سرمایه گذاران برای سرمایه گذاری در بورس برای جلوگیری از ضرر و زیانهای احتمالی چیست؟

«عشقینژاد»: سرمایه گذاران در صورت تمایل به سرمایهگذاری در بورس، باید به طور حتم به صورت غیر مستقیم وارد این بازار شوند.

همچنین بهتر است با خرید صندوقهای سهامی یا از طریق شرکتهای سبدگردانی اقدام به سرمایه گذاری در بازار سهام کنند.

برای افراد ریسکگریز، سرمایه گذاری در صندوقهای با درآمد ثابت پیشنهاد میشود که مشابه بانک است و سود تضمین شده حدود ۱۸ تا ۲۲ را به سرمایهگذاران پرداخت میکنند.

نظر شما