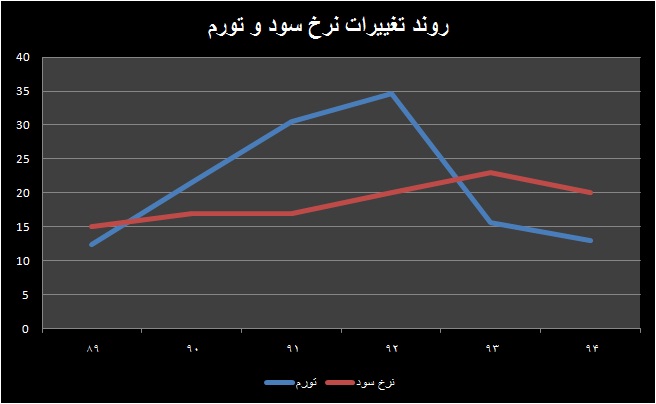

موضوع کاهش نرخ سود سپرده های بانکی همچنان به عنوان یکی از موضوعات مهم محل چالش اقتصاددانان بوده و هست. تحلیلگران معتقدند نرخ سود در سیستم های بانکی جهان بر اساس فرآیندهایی که در اقتصاد و بازار پول وجود دارد نرخ سود تعیین می شود. این در حالی است که در کشور ما این نرخ با در نظر گرفتن این دو موضوع به سیاست سیاست گذاران نیز بستگی دارد. بررسی ها نشان می دهند دو دوره متفاوت در 10 سال اخیر در حوزه بازار پول رقم خورده که در هر دو دوره سر تولید بی کلاه مانده است. در دوره اول، رییس جمهور سابق کشورمان با کاهش ناگهانی و شدید نرخ سود بانکی در دوره ای که بهای نفت لجام گسیخته در حال افزایش بود باعث شد نقدینگی به سرعت از سیستم بانکی خارج و متوجه بخش های مسکن و بورس شود که در هر دو مورد شاهد سفته بازی در بازارها بودیم که ماحصلی برای بخش تولید نداشت.

در آن دوره استدلال کارشناسان آن بود که نرخ بازدهی تولید در کشور ما از همه نرخ ها پایین تر است و نمی توان در شرایطی که نرخ بازدهی بازارهای زمین و مسکن تا 100 درصد رشد کرده نقدینگی را به بخش تولید با بازدهی متوسط 10 تا 15 درصد منتقل کرد. در دوره بعدی نز که شاهد بالا بردن نرخ سود سپرده های بانکی برای مهار تورم 40 درصدی بودیم این بار صاحبان سپرده حاضر به خروج و هدایت منابه مالی به بخش تولید نبودند چراکه اینبار نرخ بازدهی در صنعت حتی منفی شده بود و نگهداری پول در بانک ها بازدهی بیشتری را به همراه داشت و این موضوع در شرایط فعلی نیز ادامه دارد. در شرایط کنونی نرخ تورم در حدود 11.3 درصد و نرخ سود 18 درصد است که طبعا در فقدان ساز و کار تولید، بانک از اهمیت بیشتر برخوردار است.

در این بین یک دوره وسط را نیز شاهدیم که منابع مالی به دلیل افزایش سرسام آور نرخ تورم به سیب زمین داغ تبدیل شد به طوریکه فعالان اقتصادی منابع را به سمت بازارهای ارز و سکه هدایت کرده و به اشوب در آن بازارها برای حفظ ارزش پول دامن زدند.

در این شرایط شاهدیم که چرخش بازار پول همواره به سمت سیاست های سفته بازی معامله گران بوده و هیچگاه در نقطه تعادلی نرخ سود قرار نگرفته ایم و همین عامل باعث می شود ضرورت بازبینی در نحوه محاسبات نرخ سود احساس می شود. این در شرایطی است که در شرایط فعلی اندازه بازارهای غیرمتشکل پولی از بازارهای رسمی اگر بزرگتر نشده باشد رقم قابل ملاحظه ای است.

در این میان چند عامل برای افزایش نرخ سود بانکی از سوی بانکها مطرح است. در این مورد میتوان گفت، سود نرخی بانکی به طور طبیعی و به شکل درست باید معادل نرخ تورم در اقتصاد به همراه یک حاشیه سود دو تا چهاردرصدی تعیین شود. این نرخ سود میتواند گردش طبیعی اقتصاد را جوابگو باشد و از سوی دیگر به نفع سپردهگذار و دریافتکننده تسهیلات بانکی است.

در این باره باید تاکید شود که سپردهگذاری با نرخ معقول در صورتی به نفع است که قدرت خرید سپردهگذار و سرمایه اولیه طی مدت زمان سپردهگذاری کاهش پیدا نکند، در این مسیر وامگیرنده اگر تسهیلات دریافتی را در فعالیتهای مولد و دارای ارزش افزوده سرمایهگذاری کند، با پوشش تورم میتواند حاشیه سود چنددرصدی را از آن خود کند.

هر زمان که با نظام اقتصادی به شکل طبیعی که بیان شد رفتار شود، شاهد سرمایهگذاری خواهیم بود که در انتها، اقتصاد مقاومتی که همگان به دنبال آن هستند، عملی خواهد شد. در کنار این موضوع شاهد رونق تولید و رقابت سالم و کارآمدی بیشتر بانکها نیز خواهیم بود.

در حال حاضر همگان در انتظار کاهش بیشتر نرخ تورم هستند، این انتظار تا حدودی فعالان بازار را تحت تاثیر قرار داده است، همچنین در رابطه با رعایت نرخ سود بانکی عاملی همچون گردش پول نزد بانکها حائز اهمیت است. در حال حاضر بانکها قادر به تامین مالی و نقدینگی نیستند و در این مسیر با مشکلات بسیاری روبهرو شدهاند. این موضوع در حالی بیان میشود که همگان به آن اذعان دارند و در این مورد وزیر اقتصاد و دارایی، آقای طیبنیا، اصطلاح «خشکسالی مالی» را برای این موضوع به کار بردند.

در نظام بانکی کشور بانکها به عنوان ارائهدهنده تسهیلات و خدمات بانکی با مشکل کمبود نقدینگی مواجه هستند و این در حالی است که میزان تقاضا برای دریافت تسهیلات از سیستم بانکی کاهش پیدا نکرده است. اینرویه به افزایش نرخ سود و بهره منطقی در نظام بانکداری منجر میشود، بنابراین بانک مرکزی و وزارت اقتصاد و دارایی برای رهایی بانکها از کمبود نقدینگی و در انتها حرکت آنها در راستای جذب سرمایه مردمی با پیشنهاد سودهای کلان باید برنامه و راه چارهای بیندیشند.

نظر شما